方正证券:配置“中特估”,交易“科特估”

本周“科特估”行情起,“中特估”行情落,部分投资者担心市场风格切换。 但我们在上周《科特估:憧憬与现实》中指出:“科特估”和“中特估”都是重估中国优势的“安全资产”。“科特估”和“中特估”投资,到底有哪些异同?我们的主要看法如下——

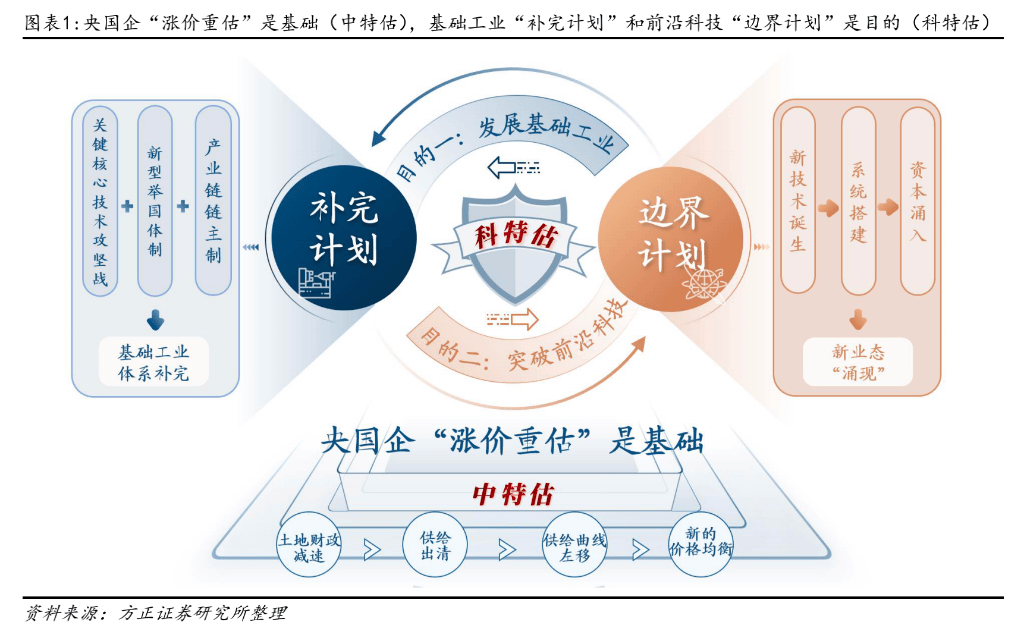

第一,逆全球化“大安全当立”:“科特估”和“中特估”都是重估安全资产。我们从去年6.18《大安全当立》以来持续提示:(1)“中特估”是泛公用事业涨价重估,加速土地财政转向要素财政,是实现“科特估”的基础;(2)“科特估”是改善科技股融资可得性,加速新质生产力转型升级,是实施“中特估”的目的。因此,“科特估”和“中特估”行情必将相伴而生。但两者之间也存在3 大差异,行情不会简单重复——

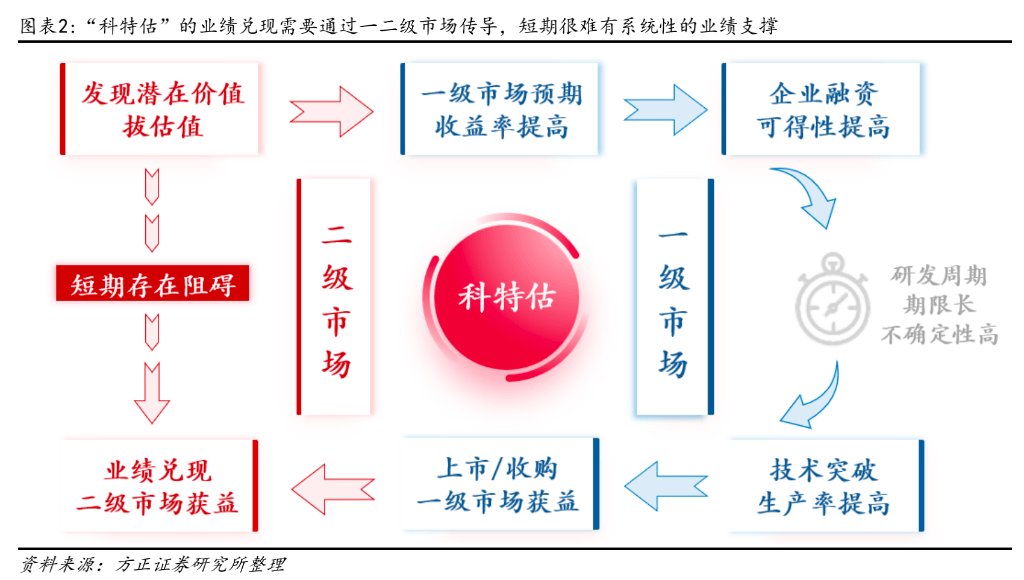

第二,差异一(基本面):“中特估”有业绩支撑,“科特估”业绩兑现周期较长。“涨价重估”能够立竿见影改善泛公用事业部门(水电燃气交运通信等)的盈利能力,夯实“中特估”行情的业绩基础;而“科特估”聚焦挖掘新质生产力的潜在价值,短期较难有系统性的业绩支撑。

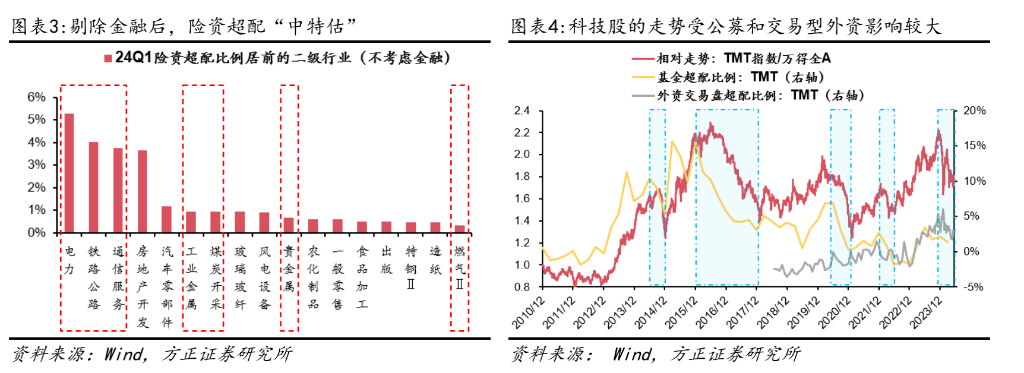

第三,差异二(投资者结构):“中特估”险资为主,“科特估”公募占优。“中特估”的投资者多为险资等长期资金,因此在“中特估”中长期“涨价重估”进程中,行情的波动率相对较小,适合作为长期配置主线;而“科特估”的投资者多为公募和外资交易盘,资金存在“堰塞湖”现象,因此我们预计“科特估”的反弹行情,目前仍适合作为短期配置主题。

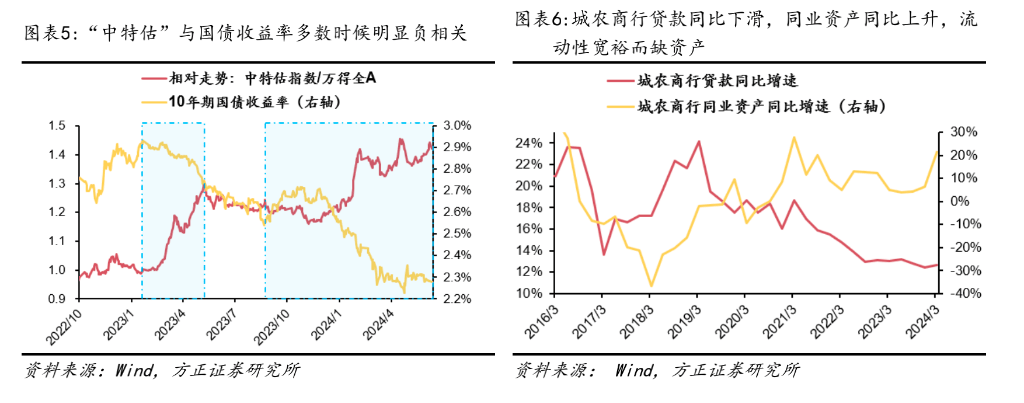

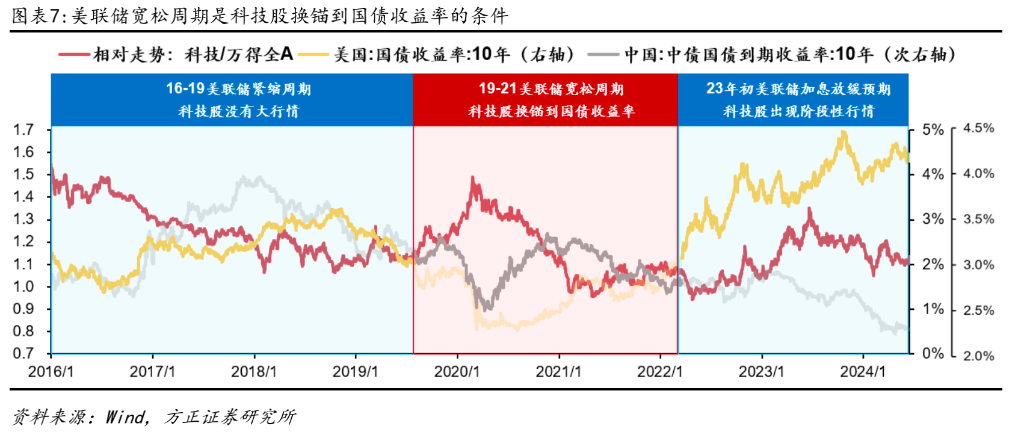

第四,差异三(流动性锚点):“中特估”锚定国内流动性,“科特估”现阶段仍锚定海外流动性。“中特估”行情和 10 年期国债利率高度相关,23 年初以来国债利率趋势性回调,持续驱动“中特估”的中长期行情;而“科特估”行情和 10 年期美债利率高度相关,因此,当前“科特估”行情的持续性,需要关注美联储降息周期何时启动。

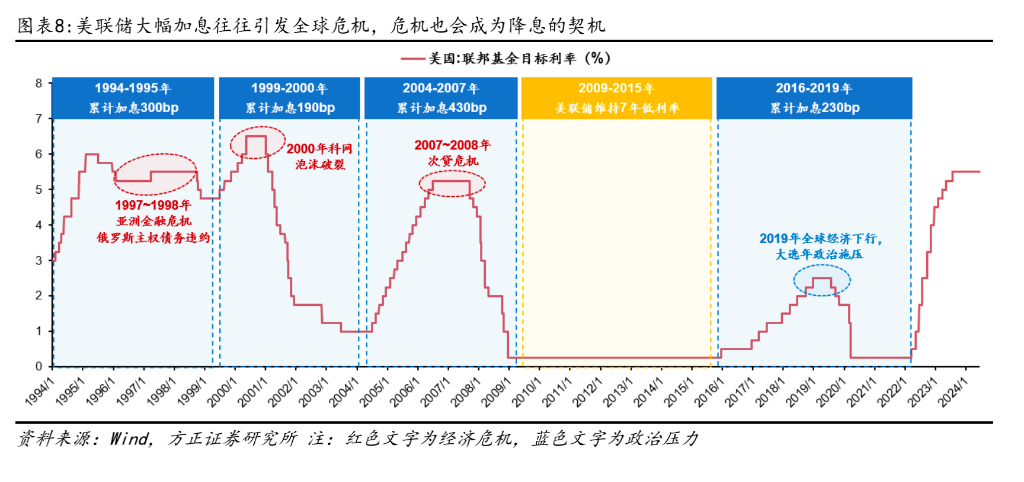

第五,“科特估”投资节奏:在美联储降息之前,仍是政策驱动的主题投资。我们在之前多篇报告中持续强调:全球中大级别的金融危机,才是美联储的降息契机。因此,在美联储降息确立之前,“科特估”仍是阶段性的交易机会;在美联储降息确立之后,“科特估”才会迎来趋势性的配置窗口。

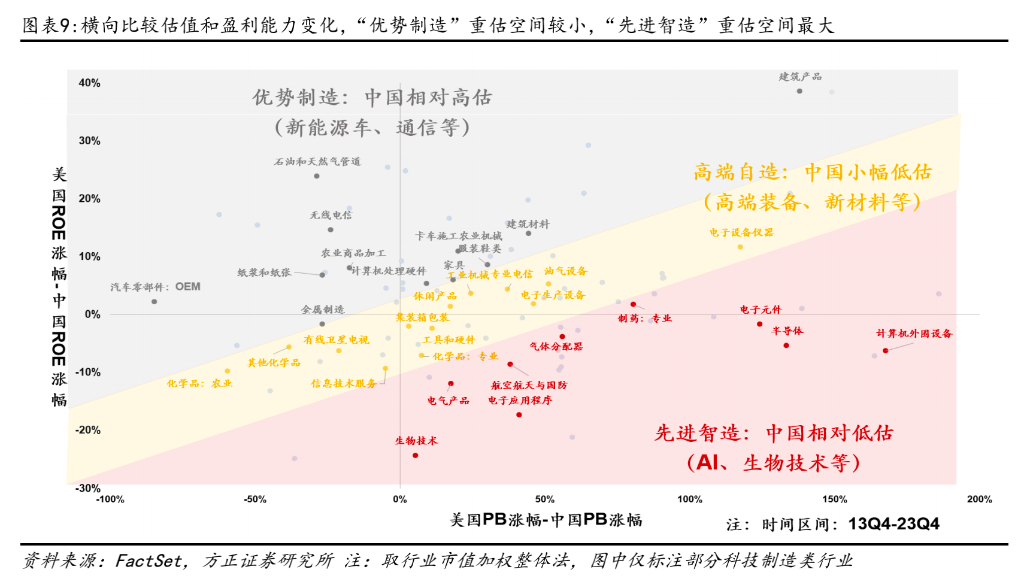

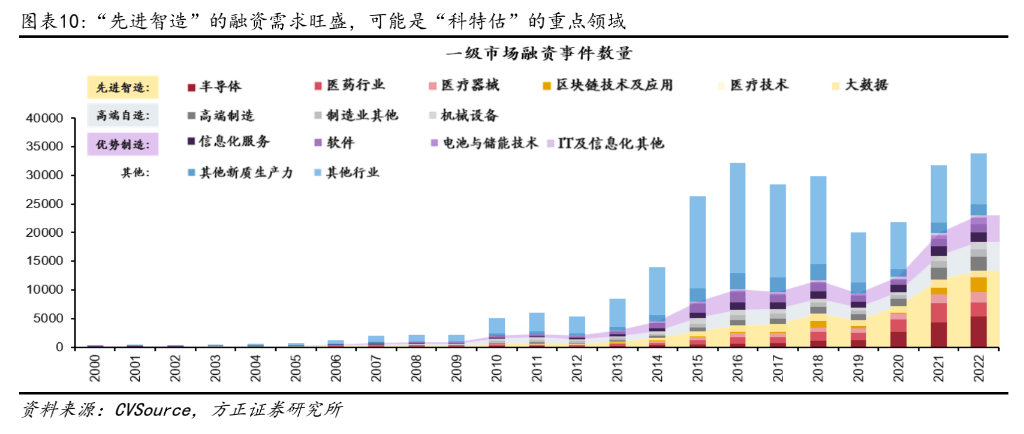

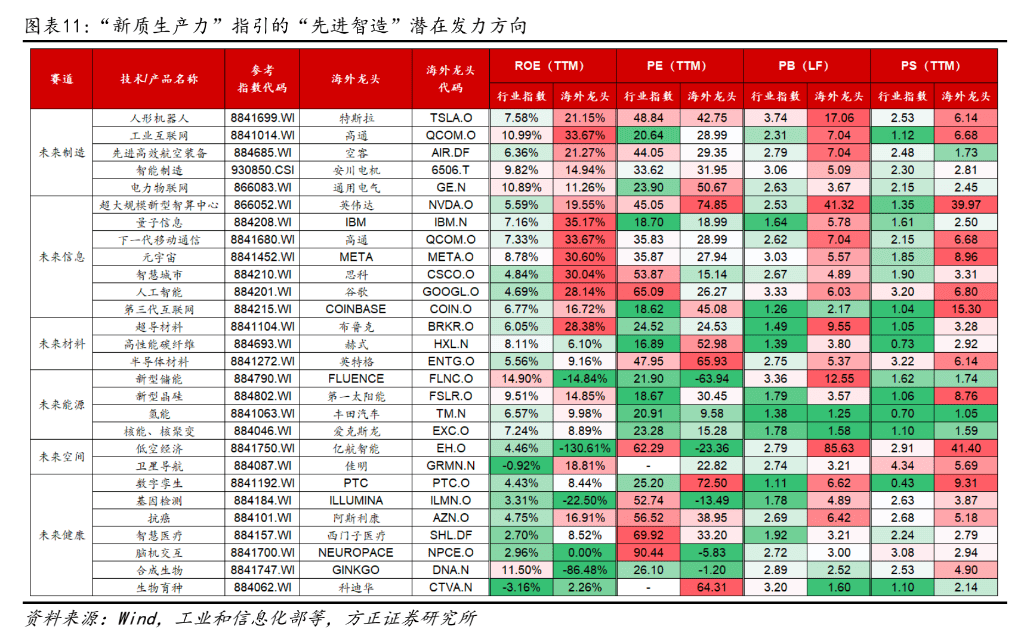

第六,“科特估”投资结构:聚集 AI 等新质生产力升级方向的“先进智造”。“科特估”也不只是拔估值,而是要改善中国前沿科技的融资可得性。中国“先进智造”行业的融资需求很强,但估值仍处于全球相对低位,“科特估” 需要聚焦改善智算中心、人形机器人等新质生产力的融资可得性。

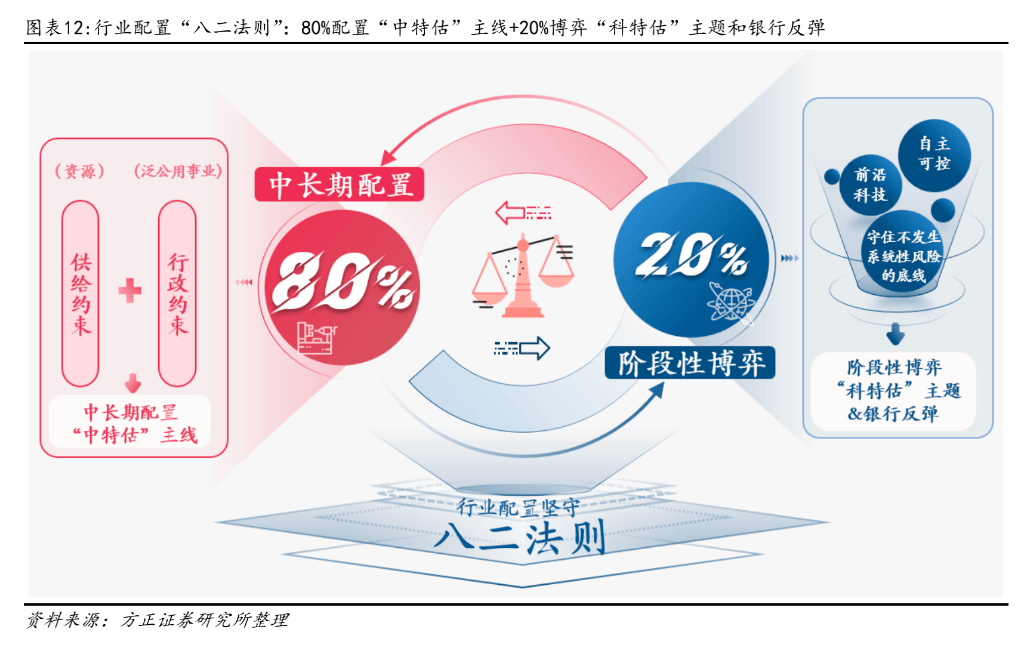

第七,行业配置继续坚守“八二法则”:配置“中特估”,交易“科特估”。在美联储明确降息之前,“科特估”仍将是阶段性博弈的主题行情。行业配置延续“八二法则”:80%仓位中长期配置“中特估”(资源/公用事业)主线;20%阶段性博弈“科特估”主题和银行的反弹机会。

正文如下:

2022 年 1 月以来,“中特估”承担了高质量发展以及“加快建设世界一流企业”等重大任务,承担了高水平安全在稳就业、保民生、保能源、保粮食、保战力等领域的重要责任,而研究和探讨建立“科特估”体系,是发展新质生产力、推动高水平科技自立自强战略的必然要求。

1.1 “科特估”和“中特估”都是重估中国优势的“安全资产”

我们在去年6.18《大安全当立》中明确指出:“中特估”是资源和泛公用事业等中国优势“安全资产”的涨价重估。同样的,以AI 为代表的前沿科技,能够带来中美底层经济效率代差,也是需要重估的“安全资产”。逆全球化的大趋势下,“中特估”有助于加速土地财政转向要素财政(股权财政),能够夯实“科特估” 基础工业门类财政补贴的基础;而“科特估”有助于改善 AI 等前沿科技的融资可得性,加速新质生产力转型升级,能够实现中国优势“安全资产”重估的目的。

展开全文

因此,我们在3.10《科特估:新质生产力,突围》及 6.10《科特估:憧憬与现实》中强调,在“中特估”的涨价重估行情以后,“科特估”行情将相伴而生。 不过,“科特估”与“中特估”在基本面、投资者结构、流动性锚点方面存在 3 大差异,“科特估”行情的节奏和结构,不会是“中特估”的简单重复。

1.2 差异一(基本面):“中特估”有业绩支撑,“科特估”业绩兑现周期较长

“中特估”有业绩:泛公用事业部门(水/电/燃气/交运/通信等)“涨价重估”。 我们在去年以来的多篇报告中反复提示:地产周期下行,土地财政收入回落,以前依赖财政补贴的央国企泛公用事业部门,在拿不到那么多补贴后,将会供给出清→供给曲线左移→形成新的价格均衡。“涨价重估”能够立竿见影改善泛公用事业等“中特估”行业的盈利能力。

“科特估”聚焦挖掘新质生产力的潜在价值,短期较难有系统性的业绩支撑。19年开始的美国对华科技封锁,导致中国以半导体为代表的科技股,估值出现明显回撤。“科特估”优先修复中国科技制造业的估值水平和融资可得性,然后再通过持续研发实现技术突破和要素生产率提高,最后才能实现系统性的业绩兑现。

1.3 差异二(投资者结构):“中特估”险资为主,“科特估”公募占优

保险公司和社保基金的前十大重仓行业中,以资源和泛公用事业等“中特估”相关行业为主(下图3)。这些配置型资金的持有周期相对较长,因此在“中特估” 中长期“涨价重估”进程中,行情波动率相对较小,适合作为长期配置的主线。

而“科特估”则是公募、外资交易盘、游资、散户等交易型资金参与较多,历史经验也表明科技股走势受公募和外资交易盘的影响更大。因此我们预计“科特估” 现阶段的反弹行情,目前仍适合作为短期交易的主题。

1.4 差异三(流动性锚点):“中特估”锚定国内流动性,“科特估”现阶段仍锚定海外流动性

“中特估”行情和10 年期国债利率高度负相关,22 年末以来国债利率持续回落,带来“中特估”中长期的配置价值。“中特估”相关的资源和泛公用事业部门,普遍存在“高股息”的特征,地产周期中枢下移,带来 10 年期国债利率趋势性回落,以及国内资本市场的“资产荒”,共同赋予了“高股息”特征的“中特估”中长期的配置价值。

“科特估”行情和10 年期美债利率高度负相关,行情持续性也需关注美联储降息周期何时启动。16 年以来的经验数据显示:在美联储降息周期中,中国科技股行情和10 年期国债利率高度负相关;而在美联储加息周期中,中国科技股行情和10 年期美债利率高度负相关(下图 7)。因此,在美联储的降息周期明确启动之前,“科特估”行情仍是政策和美债流动性驱动的阶段性交易的主题。

1.5 “科特估”投资节奏:在美联储降息之前,仍是政策驱动的主题投资

在美联储降息确立之前,“科特估”仍是阶段性的交易机会;在美联储降息确立之后,“科特估”才会迎来趋势性的配置窗口。我们在 6.2《美联储会降息吗?》中,复盘过去30 年和过去 100 年的经验显示:美联储降息周期启动之前,全球一般都会爆发中大级别的金融风险。美联储在98 年降息之前,97 年爆发亚洲金融危机;01 年降息之前,2000 年全球科网泡沫破灭;08 年降息之前,08 年美国次贷危机酝酿。当前,美联储缩表进程放缓,部分投资者觉得降息周期即将启动,但我们认为:类似去年3 月硅谷银行风险事件后,美联储选择扩表而非降息,当前美国银行业面临“灰犀牛”风险,美联储放缓缩表,反而意味着短期内不会降息。

1.6 “科特估”投资结构:聚集 AI 等新质生产力升级方向的“先进智造”

我们在之前的两篇报告中,将新质生产力分为优势制造(新能源)、高端自造(硬科技)和先进智造(AI 等前沿科技)。19 年美国对华科技封锁,导致中国以半导体为代表的科技制造业的相对估值出现明显回撤。在3 类新质生产力中,“先进智造”的 PB-ROE 相对美国存在明显低估,且融资需求也更加旺盛。我们判断: “先进智造”亟需修复估值水平,改善融资可得性,有望成为“科特估”的重要方向。

AI 为代表的“先进智造”,主要是面向未来的前沿科技,与“未来产业”高度重合。1.29 工信部等七部门联合发布《关于推动未来产业创新发展的实施意见》,对“未来产业”的方向给出了指引,涵盖六大方向,分别列举了重点发展技术和创新标志性产品。全球比较来看,当前中国多数“未来产业”的 PB、PS 估值都有很大的抬升空间,其中:智算中心、人形机器人等估值提升空间较大的细分领域,将来可能成为“科特估”需要重点布局的方向。

1.7 行业配置继续坚守“八二法则”:配置“中特估”,交易“科特估”

逆全球化“大安全当立”,“科特估”与“中特估”都是中国优势的“安全资产”重估的重要线索。“中特估”“涨价重估”是基础,“科特估”发展“新质生产力”是目的,发挥资本市场价值发现和资源配置功能,更好服务实体经济。但由于“科特估”在基本面、投资者结构、流动性锚点与“中特估”存在 3 大差异,“科特估”行情不会是“中特估”的简单重复:“中特估”是基本面驱动的长期配置主线,“科特估”目前仍是政策和流动性驱动的短期交易主题。行业配置继续坚守我们从去年12 月初开始提示的“八二法则”,80%配置仓位不变,但 20%交易仓位略有变化——

80%仓位中长期配置“中特估”主线:(1)供给约束(部分资源):煤炭/有色/石油;(2)行政约束(泛公用事业):水务/电力/燃气/交运/通信。

20%仓位阶段性博弈“科特估”主题与银行资产质量修复:(1)“科特估”是长期趋势,但在AI 大规模算力基建落地/美联储降息周期启动之前,仍是政策和流动性驱动的主题。建议重点关注“先进智造”(AI 算力基建/低空经济/生物技术等);(2)保障房“收储”将持续推动地产降价去库存,银行的估值能够持续修复在0.7 倍 PB。(详见 5.19《保障房“收储”:时间和空间》)

本文内容选自方正证券6月15日报告《“科特估”和“中特估”:共性与差异》,作者曹柳龙(S1220523060003)

*免责声明:文章内容仅供参考,不构成投资建议

*风险提示:股市有风险,入市需谨慎

评论