港股通开户佣金最低是多少?如何把握港股大涨行情!

可转债,全称可转换债券,是一种特殊的债券,其持有人有权在规定的转换期间内按照特定的转换条件将债券转换成发行公司的股票。这种独特的性质使得可转债在投资市场上具有显著的安全性和潜在的收益性。

一、安全性:可转债的基石

可转债首先是一种债券,具有债券的基本特性,即定期支付利息并在到期时偿还本金。这意味着,无论发行公司的经营状况如何,只要其没有违约,可转债的投资者都能获得固定的利息收益,并在债券到期时收回本金。这种固定的利息收益和本金保障为投资者提供了一层安全垫,降低了投资风险。

此外,可转债的发行公司通常具有较高的信用评级,这意味着它们具有较低的违约风险。即使市场环境发生不利变化,这些公司也有能力按时支付利息和偿还本金,从而进一步保障了可转债的安全性。

二、收益性:股票增值后的转换机遇

可转债的转换机制为投资者提供了获取更高收益的可能性。当发行公司的股票价格上涨到一定程度时,投资者可以选择将手中的可转债转换成该公司的股票。这种转换通常基于一定的转换比例,例如每100元债券可转换为X股股票。

假设某投资者持有了一家公司的可转债,该公司的股票价格从发行时的10元上涨到了20元。如果此时投资者选择将可转债转换成股票,而转换比例为1:1(即每100元债券可转换为1股股票),那么投资者原本持有的1000元债券将转换为10股股票,价值200元(按20元/股计算)。这样,投资者通过转换操作,实现了从固定利息收益到股票增值收益的跨越,获得了更高的投资回报。

可转债转换的操作步骤如下:

1、确认转换资格:投资者需要确认自己持有的可转债是否满足转换条件,包括转股期是否已到、转换比例等。

2、提交转换申请:在满足转换条件后,投资者需要向发行公司或证券公司提交转换申请,并填写相关表格。

3、公司审核并公告:发行公司会对投资者的转换申请进行审核,并在审核通过后发布公告,确认转换比例和转换时间等事项。

4、股份登记:发行公司会根据投资者的转换申请和审核结果,为投资者登记相应的股票份额。

展开全文

5、证券账户过户:最后,发行公司会将登记后的股票份额过户到投资者的证券账户中,投资者可以在市场上自由买卖这些股票。

需要注意的是,可转债的转换机制虽然为投资者提供了获取更高收益的可能性,但也需要投资者具备一定的市场判断能力和风险承受能力。因为转换决策需要投资者根据市场情况和公司基本面进行综合分析,并在合适的时机做出决策。同时,投资者还需要注意转换过程中可能产生的税费和手续费等成本。

三、可转债佣金

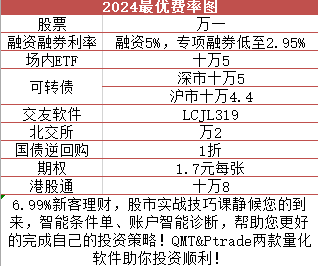

可转债交易佣金因市场而异,深市佣金为万分之0.5,沪市佣金为万分之0.44。

此外,深市和沪市可转债还存在其他显著区别。深市可转债主要涵盖成长性较强的小型和中型企业,交易价格精确到小数点后三位数;而沪市可转债则多涉及大规模国有企业和蓝筹股,交易价格精确到小数点后两位数。投资者在选择投资时,需综合考虑市场特点和交易费用。

评论