证券行业专题研究:经营承压,分化显著

今天分享的是【证券行业专题研究:经营承压,分化显著】 报告出品方:华泰证券

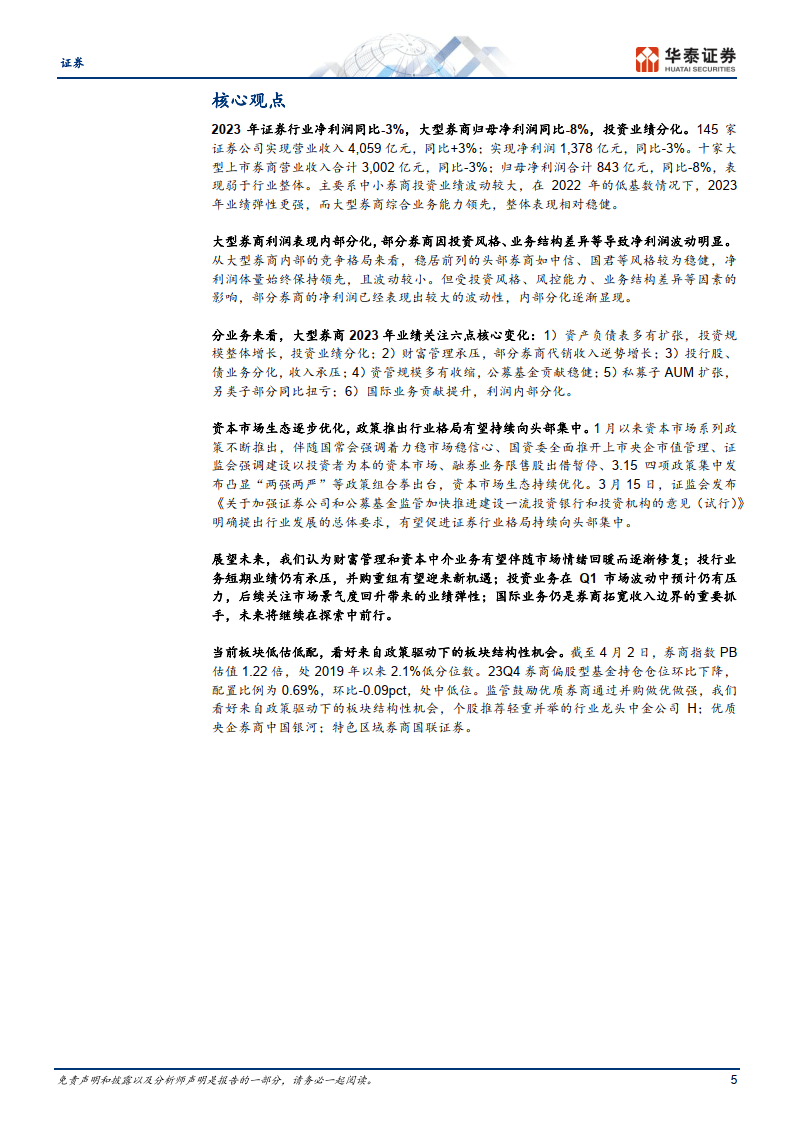

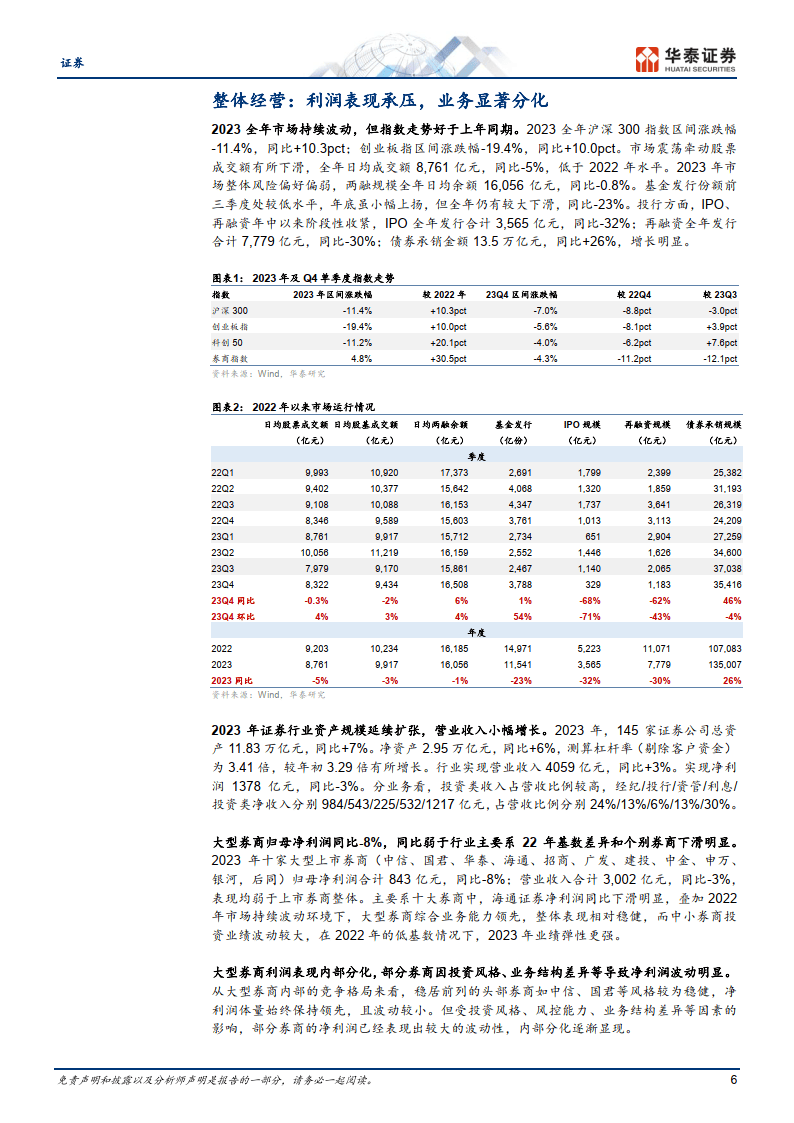

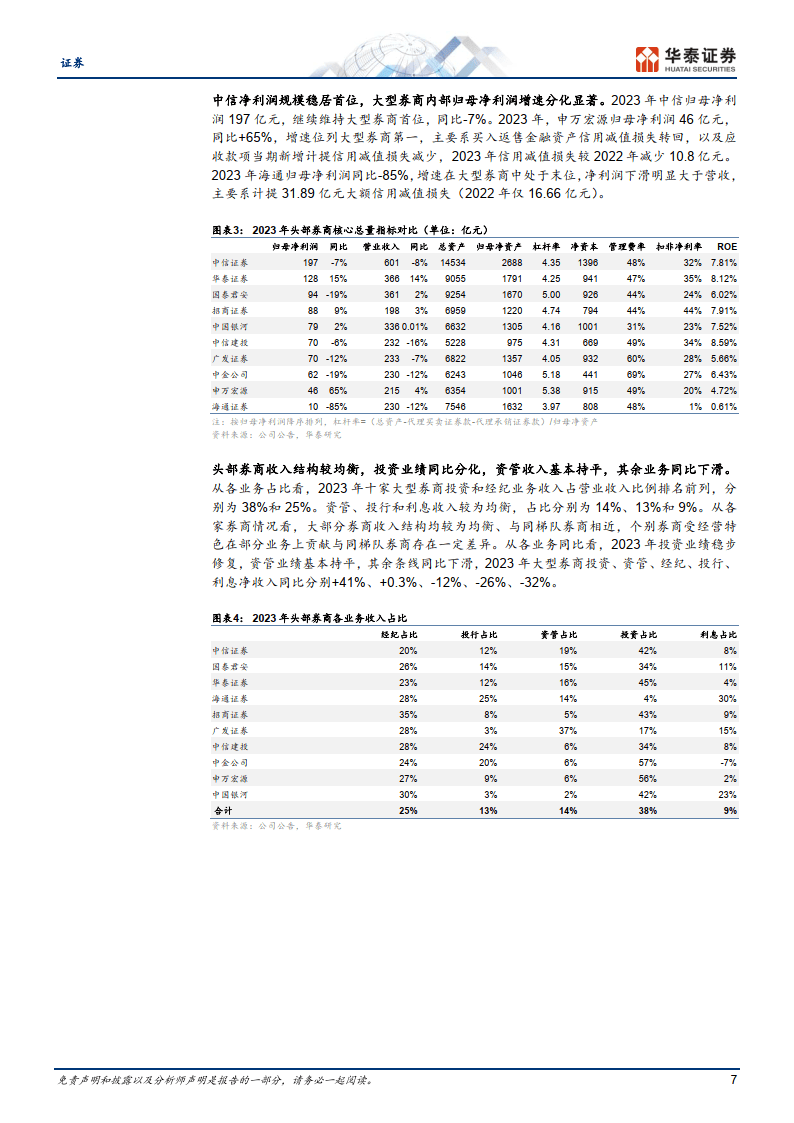

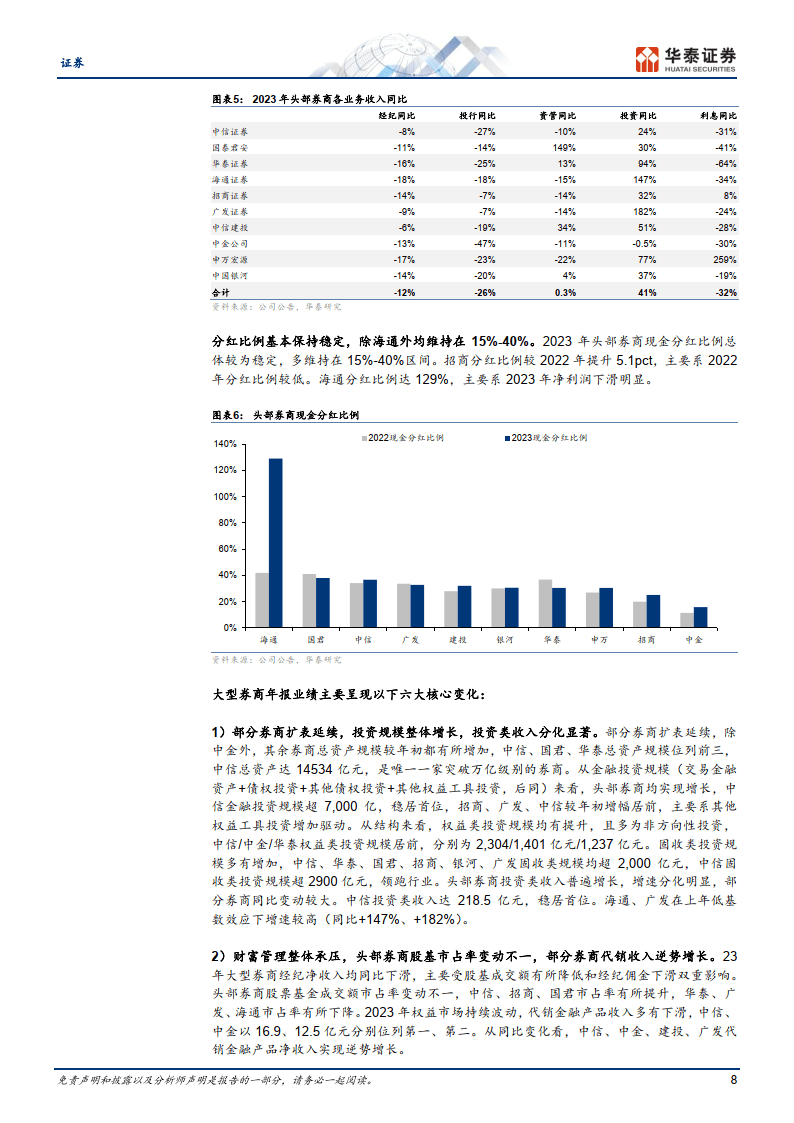

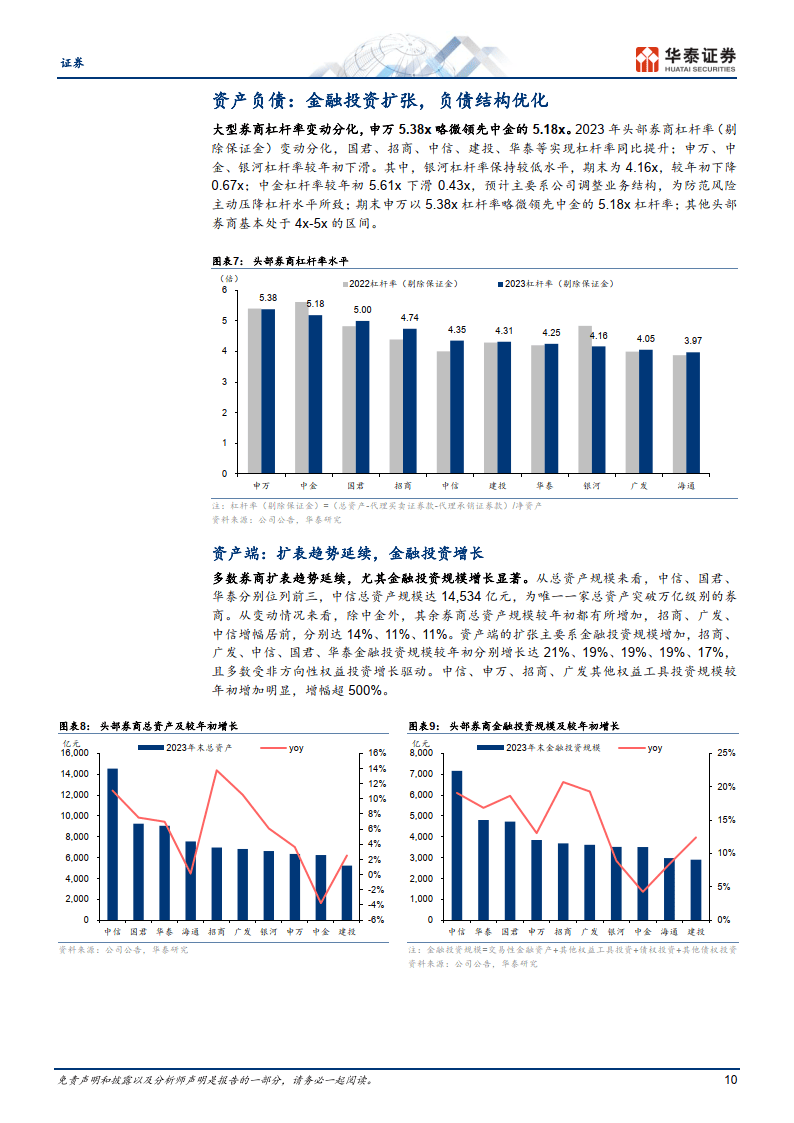

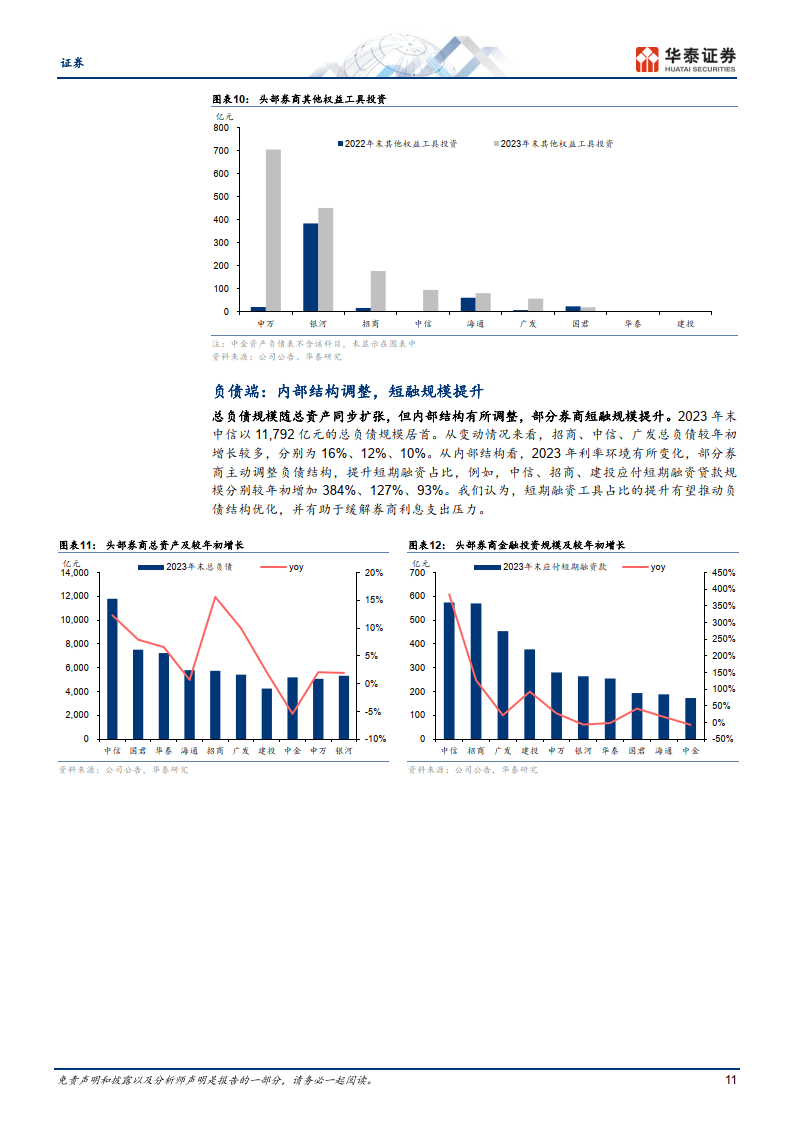

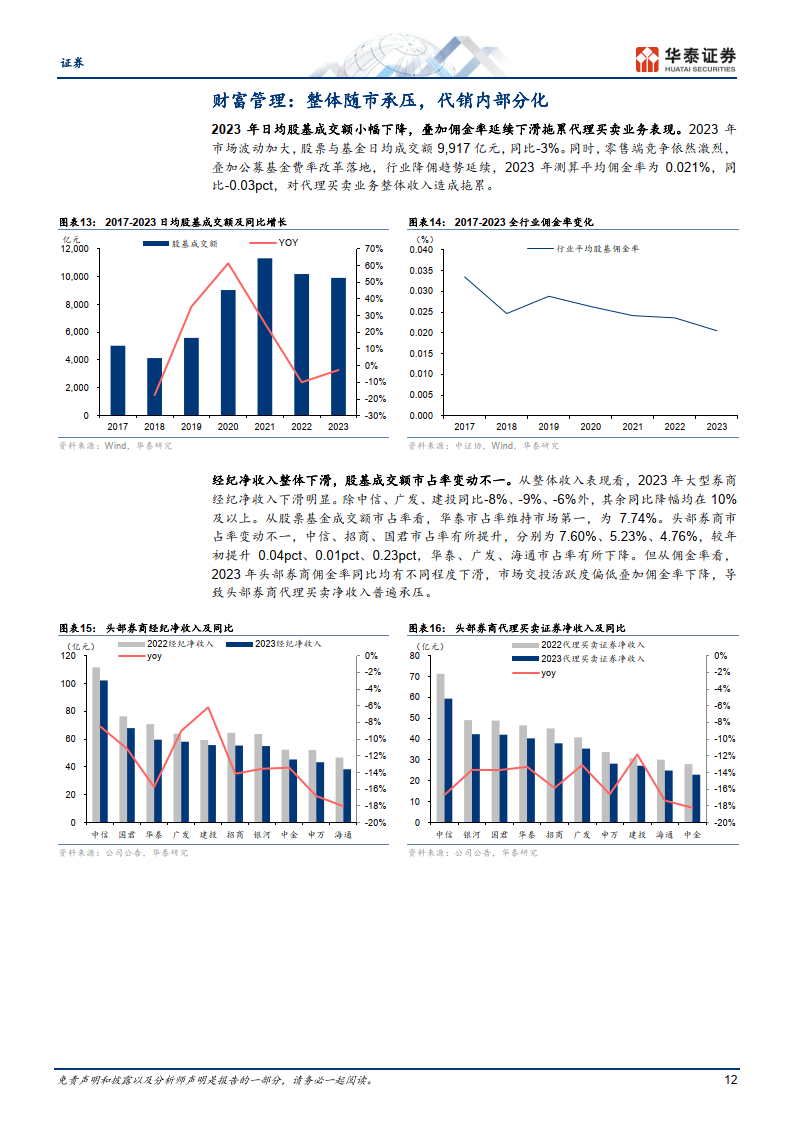

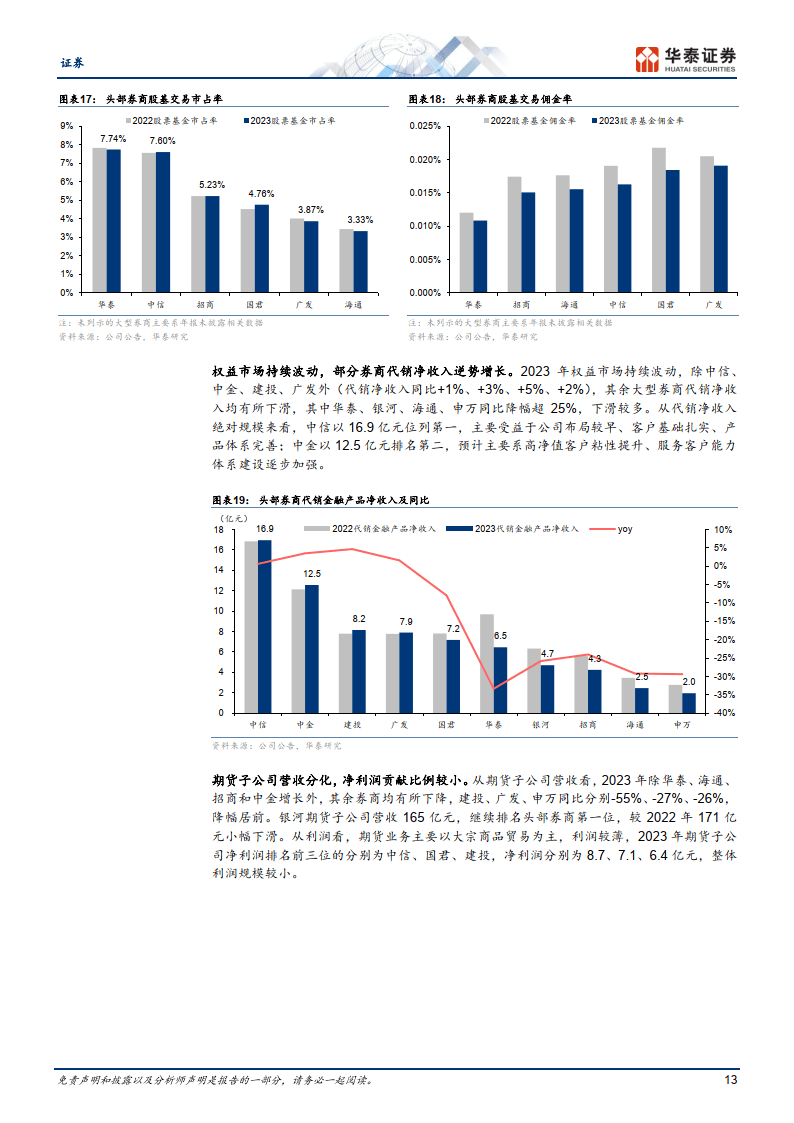

2023 年证券行业营收/净利润同比+3%/-3%,大型券商营收/归母净利润同比-3%/-8%,表现弱于行业整体。大型券商重点变化: 1) 资产负债表多有扩张,投资规模整体增长,投资同比分化: 2) 财富管理承压,部分券商代销收入逆势增长: 3) 投行股、债业务分化,收入承压: 4) 资管规模多有收缩,公募基金贡献稳健:5) 私慕子 AUM 扩张,另类子部分同比扭亏: 6) 国际业务贡献提升,利润内部分化。资本市场生态优化,监管鼓励优质券商通过并购做优做强,看好来自政策驱动下的板块结构性机会,个股推荐轻重并举的行业龙头中金公司 H: 优质央企券商中国银河: 特色区域券商国联证券。

资产延续增长,投资业绩分化

大型券商资产负债表多有扩张。资产端,总资产规模普遍增长,固收类投资规模明显提升,同时部分券商增加其他权益工具投资仓位,驱动金融投资规模增长。负债端,部分短融规模提升较多,反映融资结构变化,未来有望缓解利息支出压力。投资业务方面,权益类投资规模均有提升,中信权益类投资规模超 2.000 亿元,固收类投资规模除申万外均有增长,中信固收类投资规模超 2.900 亿元,领跑行业。2023 年大型券商投资收入同比+41%,但内部增长分化显著,广发、海通收入波动明显,中信投资类收入超 200 亿元,稳居首位。

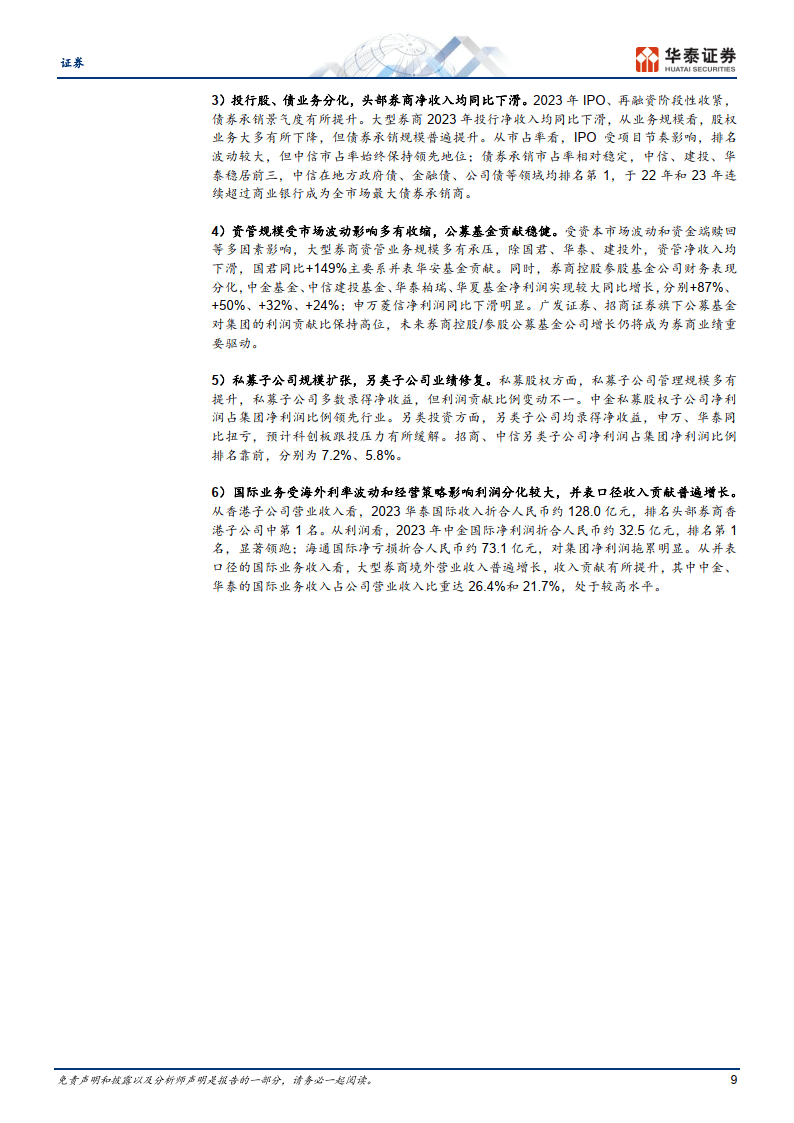

投行股权承压,资管规模多收缩投行股权业务阶段性收紧,净收入承压,资产管理规模多有收缩。投行方面.IPO、再融资阶段性收紧,股权融资规模承压,债券承销规模稳定增长。头部券商投行净收入均有下滑,且预计短期内仍有承压,但监管持续鼓励并购重组,中长期看,投行业务将继续向全业务链投行生态圈转型,孕育发展弹性。资管净收入大多有所下滑,建投、华泰实现逆势增长,国君受益于华安基金并表,资管净收入大幅提升 149%。控股/参股基金公司财务表现分化,广发、招商营收利润贡献可观,未来券商控股/参股基金公司增长仍将成为券商业绩重要驱动。

财富管理下滑,利息支出承压2023 年市场日均股基成交额同比-3%,同时市场波动下代销业务有所承压经纪净收入整体下滑。但 24Q1 市场成交额重回万亿,交投活跃度明显提升财富管理有望迎来修复。头部券商 2023 年两融规模普遍增长,融券头部集中效应延续,股票质押规模分化,利息收入多有增加但增幅较小。而海外融资成本提升且利息支出较刚性,部分券商支出端承压,拖累利息净收入。但2月以来两融业务规模企稳回升,我们认为伴随市场风险偏好改善,资本中介业务规模和收入有望迎来修复。

展开全文

免责声明:以上报告均系本平台通过公开、合法渠道获得,报告版权归原撰写/发布机构所有,如涉侵权,请联系删除 ;资料为推荐阅读,仅供参考学习,如对内容存疑,请与原撰写/发布机构联系

评论