天风证券:给予宏和科技增持评级

天风证券股份有限公司鲍荣富,王涛,林晓龙近期对宏和科技进行研究并发布了研究报告《销量保持高增,盈利暂时承压》,本报告对宏和科技给出增持评级,当前股价为6.99元。

宏和科技(603256)

23年实现归母净利润-0.63亿元,同比转亏

公司发布23年年报及24年一季报,23年实现收入6.61亿元,同比+8.01%,归母净利润/扣非归母净利润-0.63/-0.86亿元,同比转亏。其中Q4单季度实现收入1.64亿元,同比+7.97%,归母净利润-0.2亿元,同比转亏,扣非归母净利润-0.3亿元,亏损同比扩大。24Q1公司实现收入1.9亿元,同比+55.34%,归母净利润/扣非归母净利润-0.08/-0.11亿元,亏损同比扩大。

23FY及24Q1销量持续增长,价格有望逐步筑底

23年公司电子布收入同比+6.2%达6.3亿元,主要受销量增长较多所致,全年电子布销量1.7亿米,同比+40%,产销率同比-7.1pct达90.7%,23Q4/24Q1销量4048/4845万米,同比+17%/+69%,环比-28%/+20%。终端下游景气逐渐回升,23Q4/24Q1中国智能手机出货量达7.36/6.93千万部,同比-1.2%/+6.5%,24Q1增速系近12个季度首次转正,全球智能手机及PC出货量亦实现正增长,或反映此轮换机周期已至。据Canalys预测,全球智能手机出货量将在24年恢复增长,预计同比+4%,我们认为随着终端需求恢复,中高端电子布价格有望逐步企稳回升。23年公司电子布均价3.69元/米,同比-23.79%,23Q4/24Q1均价3.80/3.68元/米,同比-9.7%/-8.9%,环比+8.2%/-3.3%,一季度价格端仍处于相对低位,4月以来电子布开启提价,其中7628电子布均价较3月底提涨0.25元/米,反映价格端或已逐步筑底。23年6月黄石宏和“年产5040万米5G用高端电子级玻璃纤维布”募投项目顺利投产,23年黄石公司净亏损7336万元,同比增亏3915万元,我们预计随着运转效率提升以及价格回暖,24年有望逐步扭亏。

23年盈利承压较大,24Q1环比基本企稳

23年公司整体毛利率8.83%,同比-19.99pct,其中,Q4单季度整体毛利率12.22%,同比/环比分别-7.01/+7.01pct。23年期间费用率19.76%,同比-4.53pct,其中销售/管理/研发/财务费用率同比分别-0.30/-5.27/-0.76/+1.79pct,管理费用减少主要系股权激励费用回冲及薪酬费用减少所致,财务费用增加主要系汇兑损失增加所致。23年最终实现净利率-9.54%,同比-18.1pct。23年末资产负债率43.65%,同比+1.51pct,经营性现金流净额同比-3.92亿元达-0.98亿元,主要系收现比同比-29.13pct达81.92%所致。24Q1公司毛利率12.17%,同比/环比分别-4.21/-0.05pct,净利率-4.25%,同比/环比-1.17/+7.65pct。

高端电子布供应能力全球领先,短期下调至“增持”评级

我们认为24年电子纱/电子布供给格局有望保持相对稳定,需求端5G设备及移动通信、云计算、大数据、AI、无人驾驶等领域仍有较大发展空间,公司具备全球领先的高端电子布制造能力,有望逐步实现高端领域的国产替代。考虑到公司业绩下滑较多,下调公司24-25年归母净利至0.26/0.80亿元(前值0.9/1.3亿元),新增26年归母净利预测至1.20亿元。考虑到短期业绩承压,下调至“增持”评级。

风险提示:新项目投产节奏低于预期、供给竞争加剧、原材料价格波动等。

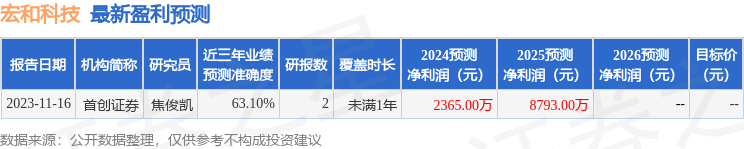

证券之星数据中心根据近三年发布的研报数据计算,首创证券焦俊凯研究员团队对该股研究较为深入,近三年预测准确度均值为63.1%,其预测2024年度归属净利润为盈利2365万,根据现价换算的预测PE为237。

最新盈利预测明细如下:

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

评论