财信证券:给予中信证券增持评级,目标价位26.23元

财信证券股份有限公司刘敏,刘照芊近期对中信证券进行研究并发布了研究报告《2024年半年报点评:业绩展现强韧性,境外业务净利高增》,本报告对中信证券给出增持评级,认为其目标价位为26.23元,当前股价为19.09元,预期上涨幅度为37.4%。

中信证券(600030)

投资要点:

事件:中信证券发布2024年半年报,2024H1公司实现营收301.83亿元,同比下滑4.18%,归母净利润105.70亿元,同比下滑6.51%,加权平均净资产收益率3.96%,同比减少0.31个百分点。单季度业绩来看,2024Q2实现营收/归母净利润分别为164.29亿元/56.11亿元,业绩环比显著改善,营收同比/环比增幅为+1.71%/+19.44%,归母净利润同比/环比变动幅度为-4.72%/+13.15%。此外,其他业务收入(主要为大宗商品贸易销售收入)34.37亿元,同比增长93.31%。公司中报拟每股派发现金红利0.24元(税前),合计派发现金红利占2024年中期归母净利润的34.89%,以8月28日收盘价为基数计算的股息率为1.30%。上半年末公司总资产/净资产分别为1.50万亿元/2844.83亿元,同比增幅分别为2.87%/3.75%,杠杆倍数略降0.03倍至4.32x。

2024H1自营业务业绩稳健,境外业务净利高增。各项业务来看,除自营业务略增外,2024H1公司经纪、资管、投行等轻资产业务及资本中介业务均下滑,在市场环境不利影响下,公司业绩整体呈现较强的韧性。上半年公司自营、经纪、投行、资本中介、资管业务收入及增速分别为117.31亿元(+1.7%)、48.8亿元(-7.8%)、17.35亿元(-54.6%)、11.16亿元(-47.4%)、49.14亿元(-1.1%),其他包括期货基差贸易净收入、汇兑收益等收入为27.13亿元,同比增长52.18%。业务收入结构方面,自营业务收入占比由2023年的40%提升至43%,投行、经纪、资本中介业务收入占比有所下滑,2024H1自营/经纪/资管/投行/资本中介业务占比分别为43%/18%/18%/6%/4%。自营业务收入增长主要与规模增长有关。据公司公告信息,截至上半年末,金融投资规模达7738亿元,同比增长17.35%,其中主要增加投资其他权益投资规模,测算自营年化投资收益率为3.15%,较去年同期的3.66%略低。公司自营业务较为稳健,公司去方向性转型走在行业前列,据公告信息,上半年公司股票自营业务坚持聚焦上市公司基本面,特别是中长期自由现金流创造能力,加强对低估值大型蓝筹公司研究,降低组合波动及增强抵御外部宏观因素冲击,加大各类非方向性投资布局,模式转型取得阶段性成果,多元业务框架基本搭建。境外业务收入来看,公司2024年上半年实现60.86亿元境外业务收入,同比增长25.02%。2024年上半年中信证券国际实现净利润2.34亿美元,同比/环比分别增长68.44%/117.26%,预计2024年境外业务净利润将持续高增长。

财富管理转型走在行业前列,持续推进境外财富管理全球化布局。财富管理业务方面,上半年公司境内财富管理聚焦精细化客户经营,升级全员投顾人才发展战略,构建敏捷的客户服务与业务推动体系,为客户提供涵盖“人-家-企-社”全生命周期综合金融解决方案。截至上半年末,客户数量累计达1470万户,托管客户资产规模保持10万亿级,较2023年末正增长。上半年公司实现代销金融产品收入7.09亿元,同比下滑11.08%。根据公告信息,2024年上半年,公司有序推进境外财富管理全球化布局,香港与新加坡作为“双簿记中心”,聚焦全球主要经济体的核心金融市场,构建跨地域、跨市场、跨资产类别的财富管理及综合服务平台,为全球高净值客户及机构投资者提供更加多元化、个性化和全球化的资产配置解决方案。据公告信息,2024年上半年,公司境外财富管理产品销售规模和收入继续保持稳定增长。

资管业务稳中向好,投行业务业绩承压。2024年上半年,公司资产管理业务发展稳中向好,客群结构更加多元,渠道建设更加深化,上半年末,公司私募资产管理规模14563.56亿元,市场份额13.23%,排名行业第一,其中集合、单一、专项资管规模分别为3571.43亿元、8398.42亿元、2593.71亿元。华夏基金产品成立数量仍保持行业领先,ETF规模保持行业龙头地位,货币基金规模实现较快增长,华夏基金本部管理资产规模21585亿元,较2023年末增长18%。其中,公募基金管理规模15670亿。公司将持续推动中信证券资管公募牌照申请,推动区域中心建设,形成特色区域业务布局,加大香港平台投入,推进资管业务国际化进程。

展开全文

受IPO市场逆周期调控影响,公司IPO、再融资承销规模分别同比下滑84.69%、78.66%。上半年公司完成IPO项目4单,主承销规模50.66亿元,市场份额15.59%,排名市场第二;再融资24单,主承销规模268.30亿元,市场份额19.10%,排名市场第一。境内债券承销方面,上半年承销规模合计8771.19亿元,同比增长1.08%,占证券公司承销总规模的14.36%,排名同业第一。并购重组方面,上半年公司完成A股重大资产重组交易规模22.65亿元,排名市场第四,完成涉及中国企业全球并购交易规模53.14亿美元,排名中资证券公司第二。

投资建议:公司各项业务处于市场领先地位,龙头地位稳固。“国九条”以及监管层均提到推动头部证券公司做强做优,建设一流投资银行等相关表述,根据打造国际一流投行的政策支持以及适当放宽对优质证券公司的资本约束等支持,公司杠杆率有望进一步提升,有利于提升ROE水平,我们看好公司未来中长期业绩稳健增长。根据公司中报各业务数据及我们对各项业务趋势的判断,我们略调整公司的盈利预测,预计2024/2025/2026年归母净利润分别为194.15/242.16/265.22亿元,对应增速分别为-1.55%/+24.73%/+9.52%,未来三年ROE预计在7%-9%左右,我们认为给予公司2024年1.2-1.4倍PB较为合理,对应价格合理区间为22.48元~26.23元,维持"增持"评级。

风险提示:市场交投活跃度下降拖累经纪业务;市场波动加剧拖累资管、自营投资业务;政策落地不及预期;金融监管趋严。

证券之星数据中心根据近三年发布的研报数据计算,方正证券许旖珊研究员团队对该股研究较为深入,近三年预测准确度均值为79.81%,其预测2024年度归属净利润为盈利195.86亿,根据现价换算的预测PE为14.93。

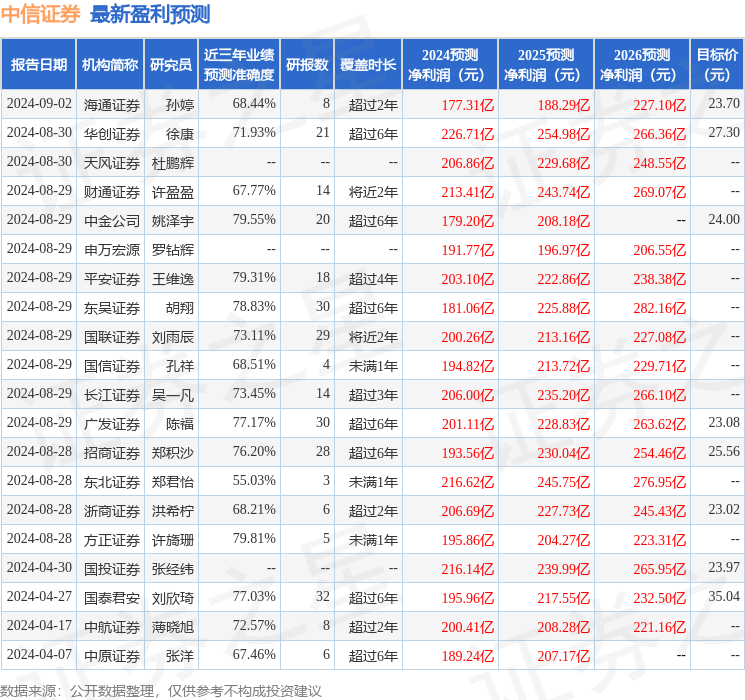

最新盈利预测明细如下:

该股最近90天内共有19家机构给出评级,买入评级14家,增持评级5家;过去90天内机构目标均价为24.33。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

评论