东方财富证券:给予天赐材料增持评级

东方财富证券股份有限公司周旭辉,李京波近期对天赐材料进行研究并发布了研究报告《2023年报点评:行业竞争加剧,市占率不断提升》,本报告对天赐材料给出增持评级,当前股价为22.23元。

天赐材料(002709)

【投资要点】

2024年3月26日,公司发布2023年年报。公司23年实现营业收入154.05亿元,同比下降30.97%,实现归母净利润18.91亿元,同比下降66.92%。23Q4实现营业收入32.81亿元,同比变化-44.29%,环比降低20.71%,实现归母净利润1.39亿元,同比变化-89.74%,环比降低70.02%。费用率方面,公司23年销售费用率/管理费用率/财务费用率/研发费用率分别为0.66%/8.35%/0.97%/4.19%,同比变化+0.17pcts/+1.89pcts/+0.87pcts/+0.18pcts。

电解液国内市占率提升,日化材料大客户策略卓有成效。1)锂离子电池材料方面,23年的营业收入为141.04亿元,同比降低32.26%,毛利率下降13.29pcts至25.26%。其中,电解液销量达39.6万吨,同比增长近24%,国内市占率达到36.4%;2)日化材料及特种化学品方面,公司23年的营业收入为10.17亿元,同比变化-10.43%,毛利率为35.84%,同比增加6.01pcts。公司深度绑定国内外大客户,牛磺酸钠已进入雅诗兰黛供应链,在欧莱雅、宝洁、联合利华等大客户的份额也不断提升。

深化电解液产业链一体化布局。公司的九江“年产3万吨碳酸锂项目”为公司进一步打通从矿到碳酸锂的全生产流程,提升成本优势。公司的回收业务包括电池破碎、湿法回收两个模块,当前重点推进磷酸铁锂电池的回收,并持续开发三元锂电池回收工艺。此外,公司的核心原材料自供比例不断提升,LiFSi的自供率超过93%,部分核心添加剂自供率超80%,进一步提升公司的市场竞争力。

海外扩产持续推进。公司后续的产能扩张重点在于海外市场,德国OEM工厂已顺利投产,美国电解液项目于23年6月购买土地,目前处于工厂设计与环评阶段,摩洛哥项目也在按计划推进,后续有望利用当地的磷矿资源、客户配套优势提高市场份额。此外,公司在韩国设立了培养室,配套LG、SDI等客户,合作效率、服务水平得到提升。

【投资建议】

考虑到行业竞争加剧,我们调整对公司2024/2025年营业收入预测至156.02/183.47亿元,新增2026年营收预测为224.57亿元,同比增速分别为1.28%、17.59%、22.40%,归母净利润为16.47/20.40/26.77亿元,同比变化-12.87%、23.81%、31.25%,现价对应EPS分别为0.86、1.06、1.39元,PE为25、21、16倍,维持“增持”评级。

【风险提示】

原材料价格波动;

行业竞争加剧;

下游需求不及预期。

展开全文

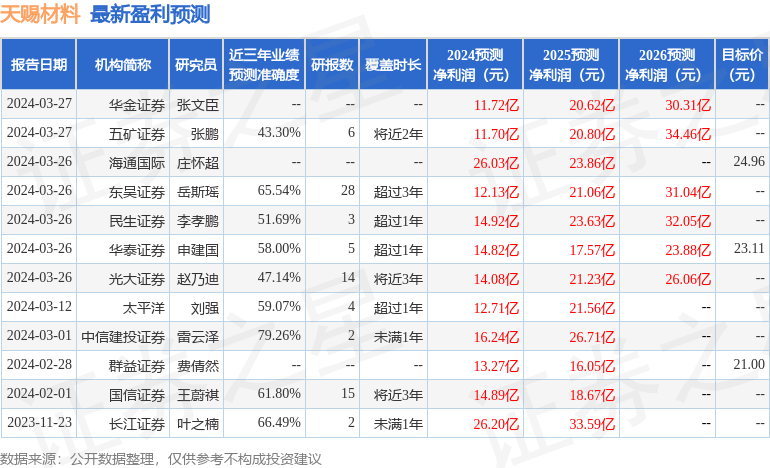

证券之星数据中心根据近三年发布的研报数据计算,中信建投证券雷云泽研究员团队对该股研究较为深入,近三年预测准确度均值为79.26%,其预测2024年度归属净利润为盈利16.24亿,根据现价换算的预测PE为26.15。

最新盈利预测明细如下:

该股最近90天内共有16家机构给出评级,买入评级11家,增持评级4家,中性评级1家;过去90天内机构目标均价为37.43。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

评论