近300亿证券业并购,迈进一大步!

国联与民生的并购,江苏国资委批复了!

9月3日晚间,国联证券公告称,其拟发行A股股份购买民生证券99.26%股份并募集配套资金的重大资产重组事项,已获得江苏省政府国有资产监督管理委员会的“原则同意”。目前该交易尚需股东大会审议批准,并经有权监管机构批准、核准或同意注册。

就在不久前的8月8日,国联证券发布《发行股份购买资产并募集配套资金暨关联交易报告书(草案)》,官宣拟通过发行A股股份的方式,向国联集团、沣泉峪等45名交易对方购买民生证券合计99.26%股份,并募集配套资金不超20亿元。这场交易的总对价达294.92亿元,且不含募集配套资金金额。

获江苏国资批复

根据公告,国联证券收到江苏省政府国有资产监督管理委员会出具的《江苏省国资委关于国联证券股份有限公司发行股份购买民生证券股份有限公司资产并募集配套资金的批复》(苏国资复〔2024〕45号),江苏省政府国有资产监督管理委员会原则同意公司此次资产重组和配套融资的方案。

国联证券表示,此次交易构成重大资产重组,构成关联交易,不构成重组上市。交易尚需公司股东大会、A股类别股东大会及H股类别股东大会审议批准,并经有权监管机构批准、核准或同意注册。且交易能否取得前述批准、核准或同意注册及取得的时间均存在不确定性。

根据8月8日晚间发布的公告,国联证券拟通过发行A股股份的方式向国联集团、沣泉峪等45名交易对方购买其合计持有的民生证券99.26%股份。本次募集配套资金总额不超过人民币20亿元,且发行A股股份数量不超过2.5亿股。募集资金扣除中介机构费用及交易税费后,全部向民生证券增资,用于发展民生证券业务。

具体而言,不超过10亿元用于财富管理业务,目的是提升财富管理专业服务能力,构建服务生态,优化网点布局、提升品牌形象。不超过10亿元用于信息技术,目的是夯实科技基础底座,加强数字中台建设,持续推进应用产品创新,强化科技赋能。

此次交易完成后,国联证券控股股东、实际控制人未发生变化,民生证券及其控股子公司将成为国联证券的控股子公司。

“民生证券是经证监会核准的全国性综合类证券公司,拥有分布在全国近30个省(含直辖市及自治区)的经纪业务分支机构,及具有显著竞争优势的投资银行业务。交易完成后,上市公司的业务布局将更加合理,各业务线实力将得到全面提升,致力于通过双方业务整合实现‘1+1>2’的效果从而实现上市公司的跨越式发展。”国联证券称。

展开全文

资产规模将增至1653亿元

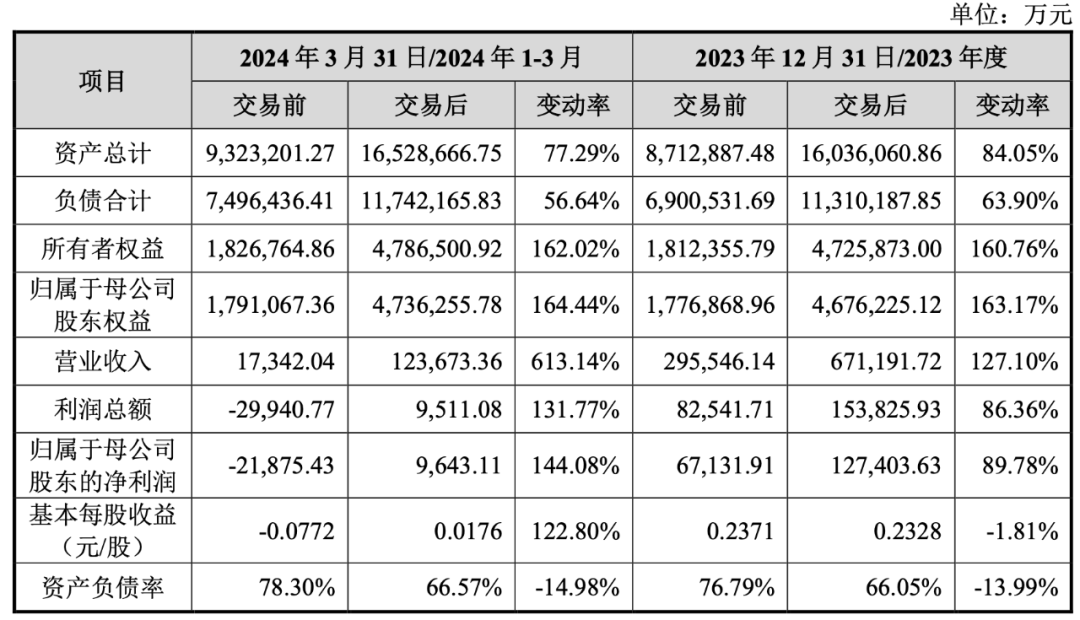

根据公告,此次交易后,以2024年1-3月数据计算,国联证券的资产规模将从932亿元,增长77%至1653亿元;营业收入也将从1.73亿元,大幅增长613%至12.37亿元。“有利于增强上市公司抗风险能力和持续经营能力,资产质量和整体经营业绩有所提升,符合全体股东的利益。”

国联证券8月30日晚间披露半年报,2024年上半年实现营业收入10.86亿元,同比下降39.91%;净利润8770.93万元,同比下降85.39%。其中经纪及财富管理业务实现收入3.78亿元,同比增长1.36%;投资银行业务实现收入1.73亿元,同比下降42.76%;资产管理及投资业务实现收入3.21亿元,同比增长98.31%;信用交易业务实现收入1.27亿元,同比下降17.07%;证券投资业务实现收入0.12亿元,同比下降98.41%。

不过,即便上半年业绩表现不佳,但国信证券非银团队仍认为,国联证券发行股份收购民生证券,综合实力或迎显著提升。以2023年数据计算,合并民生证券后,公司总资产+84.05%、净资产+160.76%、营收+127.10%、归母净利润+89.78%。

上半年,国联证券新增客户数11.94万户,累计总客户数185.58万户,同比增长10.06%;基金投顾总签约客户数31.94万户,同比增长13.35%,授权账户资产规模69.58亿元,同比基本持平,累计上线合作渠道30家。

资管业务是国联证券增速最快的板块,期内实现净收入3.1亿元,同比增长111%,主要因为券商资管规模以及国联基金非货管理规模同比增长。尤其是国联基金资产管理总规模为1833.9亿元,较年初增长23%,非货管理规模为1279亿元,较年初增长26%。

券商并购潮起

除了国联证券并购民生证券之外,目前还有多家券商的并购计划正在推进之中。

今年7月,证监会公示信息显示,已依法受理国都证券变更主要股东、实际控制人申请,浙商证券将成为国都证券第一大股东,持股34.25%。6月7日,浙商证券发布公告,该公司成为同方创投所持国都证券5.95%股份公开挂牌项目、嘉融投资所持国都证券1.46%股份公开挂牌项目的受让方,成交价格分别为9.11亿元、2.24亿元。

无独有偶,6月24日,方正证券发布公告,拟向北京国资公司转让所持参股公司瑞信证券49%的股权,转让对价为8.9亿元。此外,瑞银也将转让36.01%瑞信证券股权同样给北京国资公司,价格约在6.51亿元,由此,三方也签署《关于瑞信证券(中国)有限公司85.01%股权之股权出售和购买协议》。上述交易完成后,瑞银和北京国资公司将分别持有瑞信证券14.99%和85.01%的股权。

8月21日,国信证券也公告称,正筹划发行股份购买深圳市资本运营集团持有的万和证券53.09%的股份。东海证券非银分析师陶圣禹认为,这预示着券商行业并购重组正从早期的业务/区域互补迈向国资体系内部整合。

据他分析,自中央金融工作会议提出建设一流投行开始,市场化并购重组浪潮持续涌现。并购初期,市场大多以业务或区域互补的目的推动版图完善,致力于补足投行资管、经纪网点等业务短板,例如国联证券收购民生证券、浙商证券收购国都证券、西部证券收购国融证券等。

现阶段,除国信证券收购万和证券外,锦龙股份近期也公告称将持有的东莞证券20%股权转让给东莞联合体,完成后东莞国资委系统将成为第一大股东并控股近80%。“我们认为上述两例表明国资体系内的股权整合已提上日程,通过对体系内牌照的整合,可以集中资源进行业务赋能,提升资本运营效率和牌照价值。整合后净资本更为充实,在分类评价监管体系下的业务开展有望打开新格局。”陶圣禹表示。

责编:林根

校对:彭其华

评论