国海证券半年计提2.11亿减值损失,股票质押式回购违约是主因

8月23日晚,国海证券(000750.SZ)发布2024年半年报,上半年实现营收19.25亿元,同比减少7.33%,归母净利润1.43亿元,同比下降幅度高达63.45%。

国海证券在半年报中表示,受市场波动等多方面因素影响,公司权益投资、投资银行等业务收入同比下降,同时报告期内计提资产减值准备增加,使得公司整体业绩下滑。

在2024半年报中,国海证券披露了中期利润分配方案,将以每10股派发现金股利0.06元(含税),预计现金分红金额3831.70万元(含税)。

据国海证券披露,目前公司发展阶段属于成长期且有重大资金支出安排,进行利润分配时,现金分红所占比例最低应达到20%。

来源:Wind

计提大额资产减值损失

值得注意的是,国海证券今年以来计提资产减值损失金额累计已达到2.11亿元。

其中,国海证券因买入返售金融资产计提资产减值准备金额累计1.86亿元,计提原因是多笔股票质押式回购交易的融资人未按照业务协议约定履行购回或补充质押义务,构成违约。

对于大额资产减值损失,国海证券在投资者问答中回应称:“自2018年下半年以来,受市场价格波动、大股东持股高比例质押等因素影响,全市场股票质押业务风险开始暴露,各证券公司都进入化风险、降规模阶段。近年来公司股质业务以消化存量为主,新增业务审慎开展,业务规模大幅压缩。 近年来,公司持续加强股质项目准入管理与过程管理,进一步落实事前风险评估有效、事中风险监测及时、事后风险处置到位的信用风险管理机制;针对历史存量项目的风险化解工作也在通过法律诉讼、催收等多种措施持续推进中,后续公司将继续多措施加强股质风险化解,最大程度实现公司债权。”

太平洋证券非银金融团队在研报中表示,随着国海证券近年来采取多种措施化解风险,该业务风险敞口已大幅压降,截至2023年末,该业务客户整体履约保障比例(计算其他担保物)为180.39%,随着存量股票质押业务不断出清,未来这部分风险释放后将存在反哺利润的可能。

展开全文

主营业务均有不同程度下滑

国海证券的控股股东以及实际控制人均为广西投资集团,持股23.33%,属于广西壮族自治区人民政府全资控股的国有企业。

国海证券重要全资子公司包括国海创新资本、国海证券投资、国海富兰克林资管、国海良时资本,重要控股子公司包括国海富兰克林基金(持股51%)、西安国海景恒创业投资(持股80%)和国海良时期货(持股83.84%)。

据Wind数据统计,2023年国海证券的营收41.88亿元在A股上市券商中位列28位,而归母净利润则排在45位。2024年第一季度下滑至32位,归母净利润排在42位。

来源:国海证券2024半年报

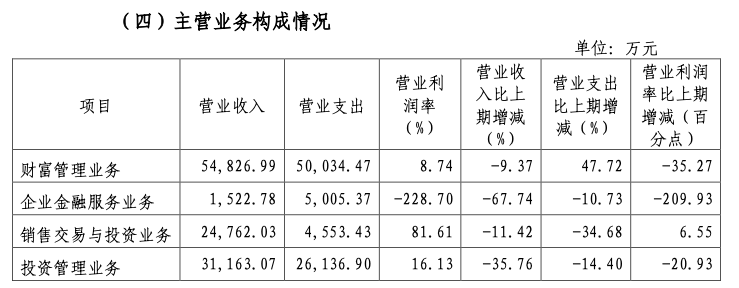

具体来看,2024上半年各项主营业务均有不同程度的下滑。其中财富管理业务2024上半年该板块营收5.48亿元,同比下滑9.37%,其中证券经纪业务收入下降主要受A股成交额下滑影响,代销金融产品中债券基金与权益基金代销情况两极分化。

企业金融服务业务2024上半年营收0.15亿元,同比下滑67.74%,投行业务板块占公司整体营收比例较小。其中股权融资方面受A股IPO发行政策收紧影响,上半年国海证券仅完成再融资项目1家并在新三板挂牌1家。

债券融资方面,国海证券上半年成功发行7只债券,累计承销规模22.24亿元。在金融债承销业务方面,国海证券排名持续靠前,由国海证券承销的国开债、口行债(进出口银行发行的金融债券)以及农发债金额在券商排名中连续十余年保持在前9位。

另外,销售交易与投资业务上半年营收2.48亿元,同比减少11.42%。投资管理业务上半年营收3.12亿元,同比减少35.76%。截至2024年6月末,国海证券资产管理业务管理规模达632.68亿元,其中标准化主动管理规模较2023年末增长5.67%。

控股子公司国海富兰克林基金旗下共管理47只公募基金产品和12只特定客户资产管理计划,境内公募和专户资产管理规模合计838.90亿元,其中公募基金资产管理规模794.71亿元,较2023年末增长6.28%。

评论