华安证券:给予阳光电源买入评级

华安证券股份有限公司张志邦近期对阳光电源进行研究并发布了研究报告《光储盈利能力优异,竞争实力彰显》,本报告对阳光电源给出买入评级,当前股价为71.17元。

阳光电源(300274)

主要观点:

Q2利润稳健增长,费用率显著改善

公司2024H1实现营业收入310.2亿元,同比+8.38%,归母净利润49.6亿元,同比+13.90%,其中Q2实现归母净利润28.6亿元,同/环比+0.6%/36.6%。盈利能力方面,Q2实现毛利率/净利率29.5%/15.97%,环比-7.2/-1.1pct,主要系国内收入占比提升;Q2期间费用率为10%,环比-6.8pct,主要系规模效应带动,销售费用率同比明显改善。

光伏逆变器优势稳固,充分受益于量增

公司H1光伏逆变器等电力电子转换设备收入130.9亿元,同比+12.6%,毛利率37.62%,同比+1.7pct,主要受益于成本控制能力提升叠加海外收入增长。据索比光伏网统计,公司2024年H1光伏逆变器中标规模达25GW,市场份额达19.2%,位居国内第二,行业地位稳固。展望后续,光伏逆变器竞争格局及价格相对稳定,公司积极推进产品迭代降本叠加规模效应提升,盈利支撑明显,有望充分受益于全球光伏装机增长。

储能盈利水平显著提升,海外订单有望于下半年集中释放

公司H1储能系统收入达78.2亿元,同比-8.3%,主要系储能系统价格下跌和出货区域结构调整;储能毛利率达40.08%,同比+12.61pct,受益于上游电芯材料降价、公司通过产品迭代促进降本以及规模效应提升,储能业务实现盈利能力提升。展望后续,美国有望进入降息周期,大储并网延期问题逐步缓解,叠加中东及东南亚等新兴市场订单交付,我们预计公司下半年海外市场出货占比有望提升,支撑盈利水平。

投资建议

考虑到公司国内及欧美储能出货和新兴市场订单高增,我们上调公司24-26年归母净利润预测为119.86/141.46/169.86亿元(原值为107.56/125.21/154.08亿元),对应PE12/10/9倍,维持“买入”评级。

风险提示

储能装机不及预期;订单交付节奏不及预期;贸易限制政策风险。

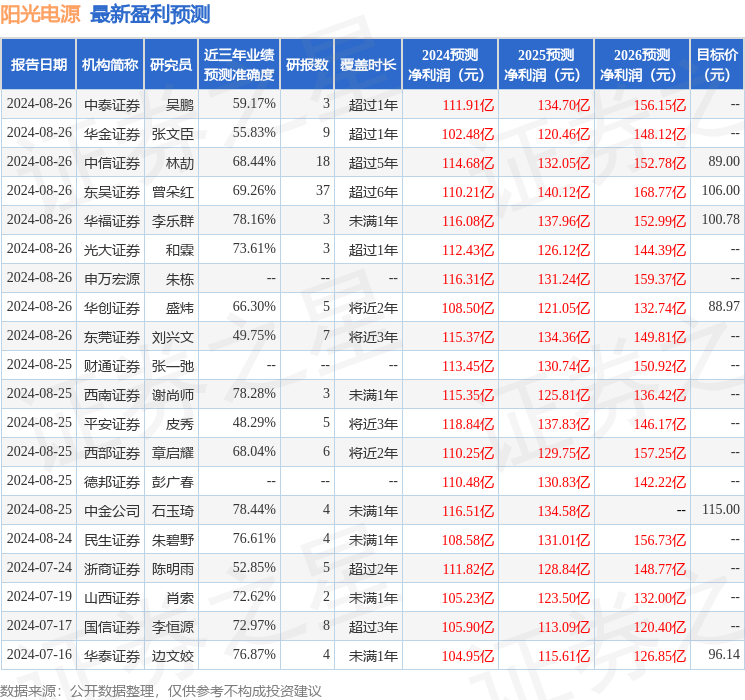

证券之星数据中心根据近三年发布的研报数据计算,中金公司石玉琦研究员团队对该股研究较为深入,近三年预测准确度均值为78.44%,其预测2024年度归属净利润为盈利116.51亿,根据现价换算的预测PE为12.66。

最新盈利预测明细如下:

该股最近90天内共有36家机构给出评级,买入评级28家,增持评级8家;过去90天内机构目标均价为97.02。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

评论