平安证券:给予爱美客增持评级

平安证券股份有限公司胡琼方近期对爱美客进行研究并发布了研究报告《专注专业,厚积薄发》,本报告对爱美客给出增持评级,当前股价为160.0元。

爱美客(300896)

平安观点:

我国医美行业经历了早期的营销为主导、产品为主导之后,随着监管和配套政策逐步完善和细化,正在走向以客户需要为中心、为求美者提供更好的服务的阶段,行业供给也正从劣币驱逐良币转向健康良性竞争。目前行业规模超2000亿元,产业链上产品端具规模效应、壁垒高,价值相对较大。

医美产品开发流程长、耗费时间久,持续前瞻性地判断市场趋势并做出差异化产品储备,叠加优质的产品和渠道运营,才能摆脱同质化竞争,打造新的增长动力。

爱美客创立20年,厚积薄发。2004年公司成立,2014年收入仅0.75亿元,2022年接近20亿元,2023年收入超28亿元。20年间公司精雕细琢了7款材料各异、用途各异、注射层次多样的产品,且多数为国内同款首创。公司以前瞻的市场洞察、结合直销为主(占比在6成以上)模式(可与机构和消费者紧密沟通,反馈真实需求),持续开发新的产品和新的适应症,直击消费者需求痛点。随着规模效应显现,公司净利率自2020年来持续在60%以上。公司过往核心单品巅峰时贡献收入的7成以上,在同类竞品获批或进入相关适应症时公司踏好自身节奏,进一步推出前沿产品,贡献新的增长动能。未来随着产品矩阵不断丰富,公司收入结构预计将相对均衡。

内生外延并举。公司上市后资金相对充足(2024-3-31货币资金34亿元),且每年产生丰厚利润和现金流,除自身开发产品外,2021年起公司也开始以外延方式扩充产品矩阵,相继投资/合作了韩国Huons肉毒素、北京质肽生物司美格鲁肽、韩国Jeisys旗下Density和LinearZ医疗美容治疗设备及配套耗材在中国内地(不含香港、澳门、台湾)的独家推广、分销、销售和相关服务权。目前公司在研管线还有透明质酸酶、利多卡因-丁卡因乳膏、第二代埋植线等产品,利于丰富、优化公司现有产品结构,形成良好协同。医美行业产品逐渐增多,构建好产品矩阵并进行深层次运营是应对竞争良方,公司通过全轩学苑开展线上线下培训和会议,以此加深与机构的合作,进行深层次运营,同时也实现与企业的共同成长。

盈利预测及投资建议。20年来公司敏锐地洞察市场需求、以前瞻的眼光判断市场趋势并开发和迭代产品。上市以来公司精雕细琢的多款产品为国内同款首创,当同类竞品密集获批时,公司又推出“接棒”产品贡献新的增长驱动力,如此公司也能保持高利润率水平。我们预计公司2024-2026年归母净利润分别为23.0、29.8、36.1亿元,对应当前市值(2024-7-4)分别约21.1、16.2和13.4倍PE。当前宏观环境对包含医美在内的可选消费行业有所影响,而且疫情期间公司季度间业绩受到较大扰动,同比增速也波动明显,2023Q2经营有较高基数(单季度收入8.29亿元,占比2023年28.89%。2024Q1为8.08亿元),因此中短期股价表现受影响。公司目前估值水平处在历史低位区间,预计2025年公司将有新产品获批上市(目前处在注册申报阶段的宝尼达颏部适应症和处在审评阶段的肉毒毒素产品),结合当前估值水平及市场环境情况,首次覆盖给予“推荐”评级。

风险提示。1.宏观经济波动。宏观经济对医美在内的可选消费有一定影响,若经济环境波动则影响消费意愿,进而进一步对公司业绩造成不利影响。2.医美监管及政策扰动。我国医美行业目前仍未成熟,医美监管处于不断完善过程中,各地政策也在逐步释放和调整,可能对公司短期经营带来扰动。3.新品获批情况不及预期。医美产品获批情况存在不确定性,如临床结果不及预期、材料不完备需发补等,则新品节奏可能不及预期,甚至项目失败。4.市场环境变化,公司决策失误,新产品推广及运营不及预期。医美产品前期储备时间长,非常考验对市场的前瞻洞察和运营能力,如市场环境发生变化,或公司决策、判断失误,新产品不一定能如期贡献增长驱动力,并购或投资项目可能产生较大商誉减值。

展开全文

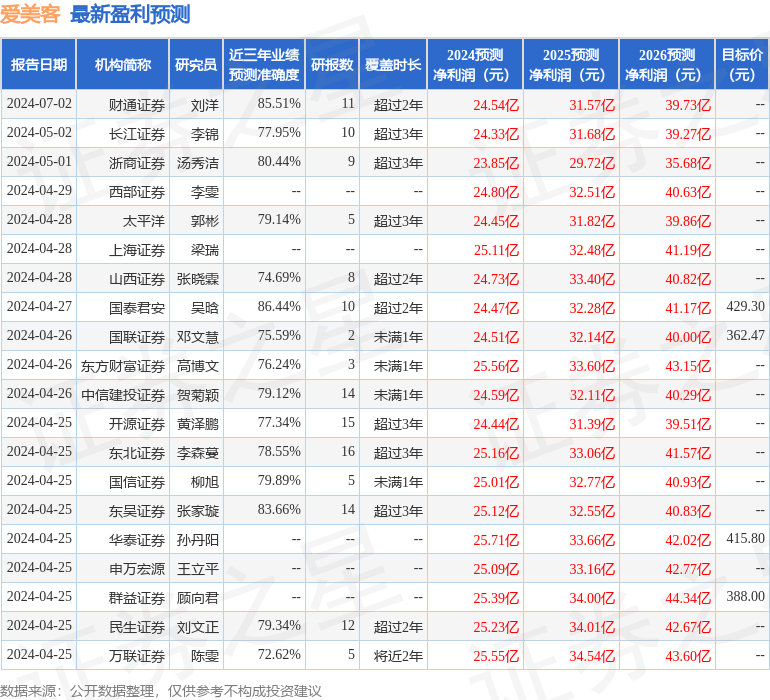

证券之星数据中心根据近三年发布的研报数据计算,国泰君安吴晗研究员团队对该股研究较为深入,近三年预测准确度均值高达86.44%,其预测2024年度归属净利润为盈利24.47亿,根据现价换算的预测PE为14.15。

最新盈利预测明细如下:

该股最近90天内共有35家机构给出评级,买入评级29家,增持评级6家;过去90天内机构目标均价为319.48。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

评论