西南证券:给予浙江仙通买入评级

西南证券股份有限公司郑连声近期对浙江仙通进行研究并发布了研究报告《Q1业绩超预期,盈利能力大幅回升》,本报告对浙江仙通给出买入评级,当前股价为15.69元。

浙江仙通(603239)

投资要点

事件:公司发布2023年报及24年一季报,23全年实现营收10.66亿元,同比+13.8%;归母净利润1.5亿元,同比+19.7%;毛利率29.4%,同比+0.6pp,净利率14.2%,同比+0.7pp。24Q1实现营收2.7亿元,同比+20.4%,环比-18.7%;归母净利润0.52亿元,同比+71%,环比-3.9%,超出预期。

新项目持续放量,盈利能力大幅回升:23年公司主要客户销量实现增长,其中吉利同比+17.7%,奇瑞+52.8%,长安+8.8%,广汽+39.7%,公司经营逐季回升,23年橡胶密封条产品销售9302.08万米,同比+6.3%,塑胶密封条产品销售1791.86万米,同比+11.2%,金属辊压件销售35.19万米,同比+22.4%。23Q3以来随着新开发车型项目不断量产及原材料价格下降,公司毛利率和净利率明显改善,24Q1毛利率33.5%,同比+3.6pp,环比+3.3pp,净利率19.3%,同比+5.7pp,环比+3pp,盈利能力大幅回升。

新能源占比不断提升,无边框密封条定点增长:公司紧跟核心客户的新能源汽车战略,智界S7、S9、领克、极氪001、极氪007、通用、奥迪、享界S9等8个无边框密封条获得定点,新能源汽车项目将持续放量;大众、上汽等多个畅销车型欧式导槽项目获得定点;长安启源A07、阿维塔E12、领克、北汽华为等多个侧围铝亮条项目开发顺利,将成为新的增长点。截止23年底统计在研新项目车型42个,为未来可持续、快速发展提供强有力的支撑。

推进智能化制造,拓展先进产能:23年德国产高端炼胶生产线投入使用,产能1.5万吨,新增德国UTH离线滤胶机,大幅提升公司高端汽车密封条的炼胶产能;新增两条高端多复合挤出生产线,生产能力稳步提升;后工序车间导区配置加速,全年完成配置43个接角对接岛区、35个喷涂链后岛区和15个亮条岛区,大量购置橡胶注射机、机械手自动化喷涂流水线、全自动卡扣机、全伺服三维成型机等先进生产设备,形成18亿元左右的先进产能空间。

盈利预测与投资建议。预计公司2024-2026年EPS分别为0.87/1.04/1.17元,对应PE为18/15/14倍,归母净利润CAGR为28.1%,维持“买入”评级。

风险提示:竞争加剧风险;客户开拓不及预期的风险;原材料价格上涨风险等。

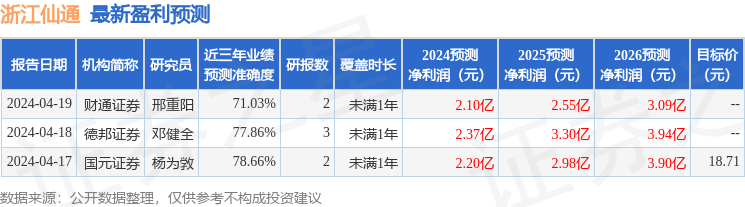

证券之星数据中心根据近三年发布的研报数据计算,国元证券杨为敩研究员团队对该股研究较为深入,近三年预测准确度均值为78.66%,其预测2024年度归属净利润为盈利2.2亿,根据现价换算的预测PE为19.37。

最新盈利预测明细如下:

该股最近90天内共有3家机构给出评级,增持评级3家;过去90天内机构目标均价为18.71。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

评论