与民生证券合并大幕拉开!国联证券4月26日起停牌

国联证券与民生证券合并进程迎来新进展。4月25日,国联证券发布公告表示,正在筹划通过发行A股股份的方式收购民生证券控制权并募集配套资金。鉴于上述事项存在不确定性,国联证券股票将于4月26日起停牌。国联证券表示,与民生证券完成整合后,投行、固收、研究、资产管理等主要业务或将跻身行业第一梯队,成为准头部券商。有业内人士表示,券商合并有利于资源优势互补,实现强强联合。此次整合动向可能再次掀起券商合并浪潮。

国联证券筹划收购民生证券

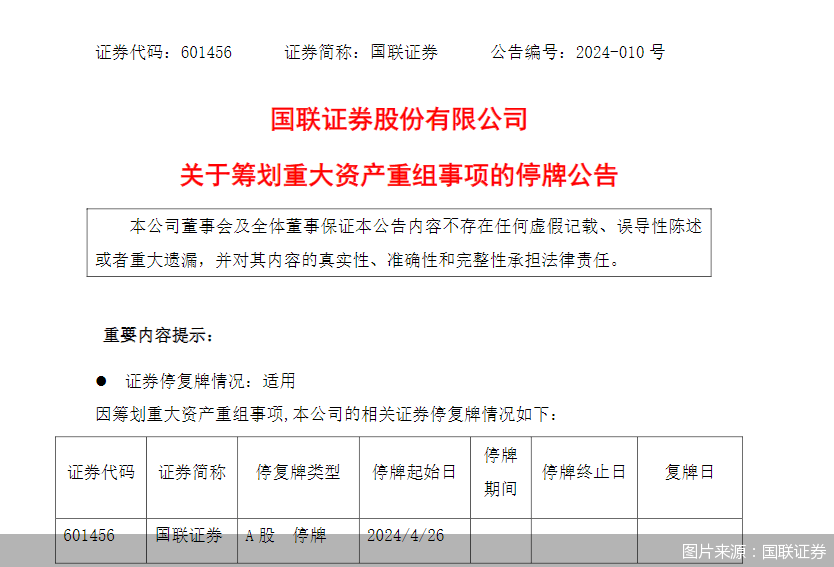

4月25日,国联证券发布公告表示,公司正在筹划通过发行A股股份的方式收购民生证券控制权并募集配套资金。鉴于上述事项存在不确定性,为保证公平信息披露,维护投资者利益,避免造成公司股价异常波动,经公司申请,国联证券A股股票将于2024年4月26日开市起停牌,预计停牌时间不超过10个交易日。

回顾2023年2月,京东拍卖官网显示,与烟台山高存在合同纠纷的泛海控股,将所持民生证券34.71亿股司法拍卖。2023年3月,无锡市国联发展(集团)有限公司(以下简称“国联集团”)竞得民生证券34.71亿股股权。2023年12月15日,中国证监会官网正式发布《关于核准民生证券股份有限公司变更主要股东的批复》,核准国联集团为民生证券主要股东。国联证券官网股权结构显示,国联集团为国联证券第一大股东,持有比例达19.21%。

彼时,中国证监会要求,民生证券应当切实做好与国联证券的风险隔离,严格规范关联交易,严防利益冲突和输送风险。并会同国联证券、国联集团按照报送证监会的初步整合方案确定的方向、时间表,稳妥有序推进与国联证券的整合工作。如今,国联证券与民生证券合并进程再次迎来实质性进展。

作为此次合并的主角,国联证券官网显示,国联证券创立于1992年11月,注册资本28.3亿元,2024年3月26日,国联证券发布2023年年度报告,报告期内实现营业收入29.55亿元,同比增长12.68%,归母净利润6.71亿元,同比减少12.51%。东方财富Choice数据显示,国联证券归母净利润在当前已披露年报的36家直接上市券商中排名第29。

此外,民生证券成立于1986年,注册资本为113.84亿元,是中国成立最早的证券公司之一。另据民生证券2023年半年报,2023年上半年实现营业收入23.21亿元,同比增长39.57%;归母净利润为6.62亿元,同比增长55.39%。具体来看,投行业务手续费净收入为10.72亿元,实现大幅增长,表现亮眼,同比增长48.07%。

展开全文

合并后有望跻身头部券商

国联证券表示,整合将快速提升财富客户规模,实现区域互补,更好地满足客户的需求,提升整体竞争力。在资源配置方面,有望在资金、人才、业务等方面实现最优配置,推动双方实现资源优势互补,实现“1+1>2”,从而推动跨越式发展。国联证券和民生证券完成整合后,投行、固收、研究、资产管理等主要业务将跻身行业第一梯队,成为准头部券商。未来,随着投资投行、财富管理等业务天花板的进一步打开,公司有望冲击行业前10名区间,挤进头部券商序列。

若按照2022年完整年度数据计算,国联证券营业收入、归母净利润分别为26.23亿元、7.67亿元。民生证券相关数据则分别为25.32亿元、2.11亿元。假设合并上述数据,国联证券和民生证券合计营业收入为51.55亿元,合计归母净利润为9.78亿元。

财经评论员郭施亮认为,券商合并有利于资源优势互补,实现强强联合。券商整合需要考虑到人员、资源、业务等方面的合并,但期间需要考虑到各方撮合的问题,做大做强是发展目标,但实现这个目标,也是一个比较漫长的过程,需要承受一定的时间成本。

事实上,国联证券与民生证券整合进程的较快推进亦离不开监管和政策的支持。4月25日,《国务院关于金融企业国有资产管理情况专项报告审议意见的研究处理情况和整改问责情况》的报告明确,推进非银行金融机构规范发展。推动头部证券公司做强做优。

2024年3月,中国证监会发布的《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》中也指出,指引证券行业通过“并购重组、组织创新”“差异化发展、特色化经营”等措施,回归本源、做优做强,实现高质量发展,加快推进建设一流投资银行和投资机构。而早在2023年11月3日,中国证监会也表示将支持头部券商通过业务创新、集团化经营、并购重组等方式做优做强,打造一流的投资银行,发挥服务实体经济主力军和维护金融稳定压舱石的重要作用。

郭施亮展望称,此次整合动向可能再次掀起券商的合并浪潮,券商合并浪潮有望刺激券商形成新的发展催化剂,但最终发展走势仍取决于券商合并后的业绩表现。

北京商报记者 刘宇阳 郝彦

评论